Le DSO est certainement l'indicateur le plus utilisé dans le monde du credit management, et ce dans tous les pays du monde.

Le DSO est certainement l'indicateur le plus utilisé dans le monde du credit management, et ce dans tous les pays du monde. Il représente un enjeu majeur du fait de son rôle essentiel dans l’évaluation de la performance des entreprises et de son effet sur le besoin en fonds de roulement.

Pourtant, il n’est pas simple à appréhender. Il est le sujet de discussions d’autant plus passionnées et discordantes que les interlocuteurs sont experts dans le métier. L’interprétation des résultats du Days Sales Outstanding se résume parfois à des casses têtes presque insolubles.

Une définition pas si évidente

Beaucoup de personnes pensent que le DSO correspond au délai de paiement moyen des clients, certainement parce que c’est une explication facile à donner et à comprendre. C’est faux.En effet, il se calcule avec les créances non soldées, c'est-à-dire non encore payées par les clients. Comment pourrait-on en déduire un délai moyen de paiement ?

*la reconnaissance du chiffre d’affaires n’est pas nécessairement lié à la facturation mais dans certains cas à l’avancement des coûts (normes IFRS sur la gestion des affaires).

D’un point de vue comptable, on parle de délai de rotation du poste client.

Comme tout poste d’actif circulant, les comptes associés aux créances (411, 413, 419…etc.) sont de nature transitoire.

Une pièce créée dans l’un de ces comptes n’est pas supposée perdurer mais au contraire être soldée après un délai raisonnable. Dans le cas contraire, un doute naît concernant la recouvrabilité de la créance, exigeant selon le principe de prudence comptable la prise d’une provision.

Plusieurs modes de calcul qui ne facilitent pas son interprétation

S’il est possible d’identifier deux principaux modes de calcul : la méthode bilancielle et la méthode d’épuisement de l’encours par le chiffre d’affaires, il existe une multitude de variances concernant les données prises en compte par les entreprises pour le calculer.

Une même méthode appliquée dans deux sociétés disctinctes donnera des résultats différents simplement parce que la première déduira de l’encours les provisions pour créances douteuses ou les provisions prises pour des avoirs à émettre (remises commerciales, bonus de fin d’année…etc.), ce qui influe directement sur le résultat.

De plus, les deux méthodes de calcul produisent des résultats différents car elles n’ont pas la même sensibilité aux variations mensuelles de chiffre d’affaires.

Comment interpréter les résultats ?

Beaucoup de crédit managers se posent régulièrement l’une de ces questions :

- Pourquoi le résultat a-t-il augmenté de 3 jours ce mois-ci ?

- Comment expliquer une amélioration (i.e. une réduction) soudaine ?

Par exemple, la méthode bilancielle calculée sur 3 mois de chiffre d’affaires est très réactive aux variations d’activité. Un gros mois de CA tout juste réalisé améliore l'indicateur mais le détériorera dans quelques mois, lorsqu'il sortira du calcul alors que l’intégralité des créances qu’il a générées n’a pas encore été soldée.

Par exemple, si l’encours a baissé de 50 000 euros mais que le CA du dernier mois a baissé de 80 000 euros, le DSO augmentera.

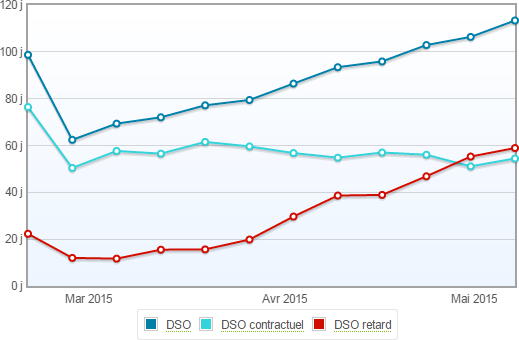

Pour mieux le comprendre, il est nécessaire de le décliner en plusieurs parties, par exemple en DSO contractuel (correspondant aux créances non échues) et en DSO retard (part résultante des factures en retard de paiement).

Il est possible de le décliner pour chaque type de données qui sont présentes dans l’encours.

Exemple de déclinaison avec la part contractuelle et retard

Ce découpage permet immédiatement de mieux comprendre les résultats et d’en expliquer les raisons.

Comment l’améliorer ?

Restons terre à terre, les meilleurs moyens pour améliorer durablement le DSO sont plus simples que son interprétation au jour le jour. Il s’agit d’obtenir de meilleures conditions de paiement avec ses clients puis de les faire respecter :- Obtenir d'avantage d' acomptes à la commande.

- Raccourcir des délais de paiement.

- Sécuriser ses créances pour éviter les retards et impayés.

- Bien gérer les risques sur les affaires.

- Effectuer un recouvrement amiable de qualité et professionnel.

- Prendre en compte et traiter rapidement les litiges...

Conclusion

Indicateur de performance imparfait, le DSO peut être couplé avec d’autres indicateurs (taux de retard, taux d’impayés…etc.) pour évaluer la performance d’une entreprise en gestion du poste client.De caractère volatile, il faut l’interpréter sur une moyenne d’au moins plusieurs mois et ne pas s’enthousiasmer ou se crisper à cause d’une variation soudaine.

Cependant, il est essentiel qu’il soit calculé et suivi quelque soit la taille de l’entreprise car il permet à minima d’identifier rapidement une dérive du comportement de paiement des clients ou des délais de paiement qui leur sont accordés.

Il est également la principale composante du BFR, et mérite à ce titre toute l’attention des dirigeants et gestionnaires d’entreprises.

Voir notre tutoriel sur le DSO ainsi que l'outil de calcul en ligne.

Il existe nombre de faux amis en gestion financière mais celui-ci est bien le pire à mon sens !

98% du temps on entend DSO comme délai de paiement moyen ... au secours, comme vous le dites d'emblée !

Et puis c'est surement aussi l'indicateur le plus facilement manipulable ... en toute bonne foi ... ou pas ;)

Bonne continuation !

NDLR : Merci ;-)