Le credit management, soit littéralement la gestion du crédit octroyé à ses clients est une discipline de plus en plus identifiée comme stratégique par les entreprises.

En effet, les enjeux du credit management sont multiples et essentiels pour toute organisation à vocation commerciale : amélioration de la trésorerie et de la rentabilité, préservation de la satisfaction client, augmentation de la crédibilité de son entreprise vis-à-vis de ses clients et partenaires, sont autant d'éléments directement concernés par la gestion du poste client.

Oui mais cela va de soi entends-je dire ! Et bien non ! L'atteinte de cet objectif : "être payé par ses clients", sous-entend que de nombreuses étapes intermédiaires, qui concernent l'ensemble du processus de vente, soient réalisées avec succès.

Des milliers d’entreprises disparaissent chaque année en France parce qu’elles subissent des impayés ou des retards de paiement chroniques. Des dizaines de milliers sont pénalisées dans leurs résultats et leur développement pour les mêmes raisons. Il en est de même dans les autres pays du monde. Les risques d'impayés et de retards de paiement sont parmi les plus importants que les entreprises ont à affronter. Il est nécessaire de les évaluer, les maîtriser et les optimiser. Le Credit Management est tout cela à la fois.

Les risques d'impayés et de retards de paiement sont parmi les plus importants que les entreprises ont à affronter. Il est nécessaire de les évaluer, les maîtriser et les optimiser. Le Credit Management est tout cela à la fois.

Leurs causes sont multiples : litiges, problèmes administratifs, insolvabilité des clients non identifiées, problèmes techniques ou commerciaux, laxisme dans le recouvrement des créances ou dans la comptabilité client, problèmes de communication avec le clients, etc. Le credit management est donc d'un outil particulièrement puissant pour identifier les dysfonctionnements internes de votre entreprise afin de les corriger.

Leurs causes sont multiples : litiges, problèmes administratifs, insolvabilité des clients non identifiées, problèmes techniques ou commerciaux, laxisme dans le recouvrement des créances ou dans la comptabilité client, problèmes de communication avec le clients, etc. Le credit management est donc d'un outil particulièrement puissant pour identifier les dysfonctionnements internes de votre entreprise afin de les corriger.

Cette situation est totalement paradoxale car les spécialistes de la gestion du poste client, les credit manager, sont absents là où ils seraient les plus nécessaires : dans les PME et les PMI qui sont les entreprises les plus fragiles face aux impayés et aux retards de paiement. Si cette discipline peine à s'imposer dans la culture commerciale française, des progrès sont constatés régulièrement notamment grâce à la numérisation de l'économie. Les information financières sont davantage accessibles, les communications entre entreprises sont plus fluides et permettent des échanges plus riches et fréquents pour aligner comptabilité clients et fournisseurs.

Il reste qu'il peut sembler délicat d'aborder les questions liées au paiement des factures lors de la négociation commerciale. Grave erreur car c'est à ce moment que sont mises en places les conditions de paiement et qu'il est le plus facile d'agir pour sécuriser ses créances à venir.

Si cette discipline peine à s'imposer dans la culture commerciale française, des progrès sont constatés régulièrement notamment grâce à la numérisation de l'économie. Les information financières sont davantage accessibles, les communications entre entreprises sont plus fluides et permettent des échanges plus riches et fréquents pour aligner comptabilité clients et fournisseurs.

Il reste qu'il peut sembler délicat d'aborder les questions liées au paiement des factures lors de la négociation commerciale. Grave erreur car c'est à ce moment que sont mises en places les conditions de paiement et qu'il est le plus facile d'agir pour sécuriser ses créances à venir.

Pour intégrer cette dimension, il est avant tout nécessaire de comprendre qu’effectuer une vente en octroyant un délai de paiement (ne serait-ce que d’un jour) équivaut à accorder un prêt financier à son client. Un prêt qui n’est pas rémunéré (le taux d’intérêt est bien de 0% contrairement à un prêt bancaire), et qui n’est pas sécurisé (vous n’êtes pas certain d’être payé une fois le délai de paiement écoulé).

Des moyens de paiement très utilisés de nos jours tels que le credit documentaire et la lettre de change trouvent leur origine dans les différentes époques de développement du commerce international.

Aujourd’hui il va tellement de soi de facturer avec un délai de paiement qu’on ne s’en rend même plus compte et que les entreprises ne réalisent pas toujours qu’elles transfèrent par ce prêt financier accordé à leurs clients le carburant même qui leur permet de se financer.

Des moyens de paiement très utilisés de nos jours tels que le credit documentaire et la lettre de change trouvent leur origine dans les différentes époques de développement du commerce international.

Aujourd’hui il va tellement de soi de facturer avec un délai de paiement qu’on ne s’en rend même plus compte et que les entreprises ne réalisent pas toujours qu’elles transfèrent par ce prêt financier accordé à leurs clients le carburant même qui leur permet de se financer.

Soit vous accordez une confiance absolue à vos clients, à leur organisation et à leurs finances, et priez pour qu’ils vous paient, soit vous faites du credit management.

Lire : le credit manager, anatomie d'un animal atypique.

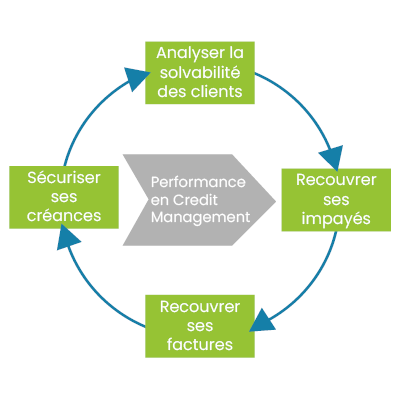

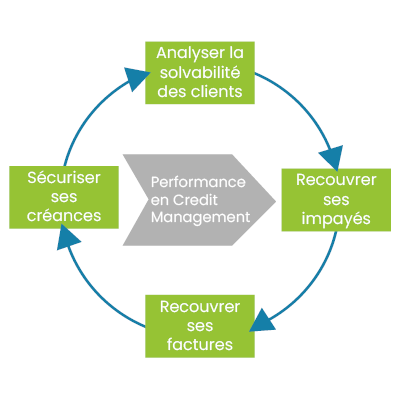

Les étapes du processus de vente :

De la performance de la gestion du poste client dépendent la pérennité de votre entreprise, sa rentabilité, sa trésorerie et ses capacités à se développer par ses ressources financières propres.

Le rôle du credit manager déborde également sur la comptabilité client (rapprochements factures / encaissements, gestion des provisions pour créances douteuses...) et les systèmes d'information / logiciels spécialisés qui sont les outils qui lui permettent de travailler efficacement et de porter les enjeux qu'il défend dans l'entreprise entre les différents départements, et avec les clients.

Le rôle du credit manager déborde également sur la comptabilité client (rapprochements factures / encaissements, gestion des provisions pour créances douteuses...) et les systèmes d'information / logiciels spécialisés qui sont les outils qui lui permettent de travailler efficacement et de porter les enjeux qu'il défend dans l'entreprise entre les différents départements, et avec les clients.

Afin de mener à bien sa mission, il doit s'assurer que chaque acteur de la relation commerciale dispose des informations dont il a besoin à jour pour agir et régler les problèmes et frictions qui freinent le paiement des factures.

Pour cela, les outils digitaux : gestion électronique des documents, logiciels de credit management, portails, workflows de résolution de problèmes et de validation de décision, sont incontournables, si bien que s'en passer revient à revenir (ou à rester) à l'âge de pierre pour le credit manager. Les gains de la digitalisation sont pour lui exponentiels et tous azimuts : efficacité, capacité de projection, implication.

L'automatisation le libère des tâches à faible valeur ajoutée pour se focaliser là où son expertise est indispensable. La digitalisation, en tant qu'exhausteur d'humain, change radicalement la donne pour cette fonction qui peut enfin trouver sa place pleine et entière dans l'entreprise.

Comptablement, le poste client est un poste transitoire. Les factures n'ont pas vocation à y rester étant donné qu'elles sont soldées dès qu'elles sont payées par le client. Il fait cependant office de réceptacle dans lequel perdurent toutes les factures correspondant à des affaires qui ont été mal gérées à un ou plusieurs stades du processus de vente : mauvaise analyse de risque client, mauvaise contractualisation, mauvaises conditions de paiement, problème logistique, mauvais recouvrement...etc.

Toutes ces raisons ont pour conséquence le gonflement du poste client, l'alourdissement du BFR et la baisse de la rentabilité.

Améliorer sa performance revient donc à retravailler chacun des stades du processus de vente. Les anglo-saxons parlent du processus "quote to cash" (de la réalisation du devis au paiement des factures). Point de fatalisme, les clés de la trésorerie de son entreprise (se faire payer vite et bien), de sa rentabilité (éviter les impayés) sont détenues par ses dirigeants et ses collaborateurs qui seuls font ou ne font pas les étapes indispensables à la bonne gestion du poste client.

Point de fatalisme, les clés de la trésorerie de son entreprise (se faire payer vite et bien), de sa rentabilité (éviter les impayés) sont détenues par ses dirigeants et ses collaborateurs qui seuls font ou ne font pas les étapes indispensables à la bonne gestion du poste client.

En effet, les enjeux du credit management sont multiples et essentiels pour toute organisation à vocation commerciale : amélioration de la trésorerie et de la rentabilité, préservation de la satisfaction client, augmentation de la crédibilité de son entreprise vis-à-vis de ses clients et partenaires, sont autant d'éléments directement concernés par la gestion du poste client.

De quoi s'agit-il ?

Encore un anglicisme incompréhensible et abstrait me diriez-vous ! Il s'agit en réalité d'un métier très terre à terre dont la finalité est la raison d'être de toute entreprise et de tout travail quel qu'il soit : obtenir le fruit de son travail, ce qui revient à dire dans le monde économique dans lequel nous vivons, être payé par ses clients, vite et bien ! Cette notion est fondamentale pour la pérennité et le développement de toute entreprise.Oui mais cela va de soi entends-je dire ! Et bien non ! L'atteinte de cet objectif : "être payé par ses clients", sous-entend que de nombreuses étapes intermédiaires, qui concernent l'ensemble du processus de vente, soient réalisées avec succès.

Des milliers d’entreprises disparaissent chaque année en France parce qu’elles subissent des impayés ou des retards de paiement chroniques. Des dizaines de milliers sont pénalisées dans leurs résultats et leur développement pour les mêmes raisons. Il en est de même dans les autres pays du monde.

Pourquoi en entend-on peu parler ?

Cette fonction est particulièrement développée dans les entreprises anglo-saxonnes et dans les grandes entreprises qui sont sous influence culturelle anglo-saxonne. Il peine à s'imposer dans les PME / PMI notamment dans les pays latins comme la France où les entrepreneurs sont focalisés sur le chiffre d’affaires et ont tendance à délaisser ce point de gestion crucial.Cette situation est totalement paradoxale car les spécialistes de la gestion du poste client, les credit manager, sont absents là où ils seraient les plus nécessaires : dans les PME et les PMI qui sont les entreprises les plus fragiles face aux impayés et aux retards de paiement.

Pour intégrer cette dimension, il est avant tout nécessaire de comprendre qu’effectuer une vente en octroyant un délai de paiement (ne serait-ce que d’un jour) équivaut à accorder un prêt financier à son client. Un prêt qui n’est pas rémunéré (le taux d’intérêt est bien de 0% contrairement à un prêt bancaire), et qui n’est pas sécurisé (vous n’êtes pas certain d’être payé une fois le délai de paiement écoulé).

Pourquoi accorde-t-on un délai de paiement à ses clients ?

La raison est avant tout historique et remonte à l’antiquité et aux prémices du commerce. La lenteur des transports et des communications imposait un décalage entre la livraison de marchandises et leur paiement.Soit vous accordez une confiance absolue à vos clients, à leur organisation et à leurs finances, et priez pour qu’ils vous paient, soit vous faites du credit management.

-

My DSO Manager, le logiciel de credit management accessible à toutes tailles d'entreprises

My DSO Manager permet d'appliquer les principes du credit management dans son entreprise sur l'ensemble de ses aspects :

Évaluation de solvabilité des clients, pilotage des limites de credit, recouvrement des créances, gestion des litiges... deviennent des processus simples à mettre en œuvre pour une efficacité maximale.

Les fonctionnalités intuitives et fluides apportent des possibilités inégalées aux entreprises dans le monde entier pour améliorer leur trésorerie et leur BFR. En voir plus avec la démo en ligne.

Que fait le Credit Manager ?

Il intervient sur l'ensemble du processus de vente de l'entreprise, dès la prospection commerciale jusqu'au paiement définitif des factures. Il travaille en collaboration avec le service commercial et le service juridique. Il est garant de la bonne gestion des encours clients, c'est à dire du chiffre d'affaires réalisé non encore payé.Lire : le credit manager, anatomie d'un animal atypique.

Les étapes du processus de vente :

Pré-prospection

- Détermination des segments de clientèles et des typologies de risques associées.

- Définition des conditions de paiement standard (délais de paiement, mode de paiement)

- Contribution à la réalisation des conditions générales de vente intégrant des clauses clés (délai de paiement, pénalités de retard, clause de réserve de propriété...etc.).

- Réalisation d'une procédure de Credit Management définissant des règles de fonctionnement transverses dans l'entreprise.

Prospection et négociation commerciale

- Évaluation de la solvabilité des clients.

- Définition de la limite de crédit sur la base des besoins commerciaux et de l'analyse crédit préalablement réalisée.

- Négociation et validation du délai de paiement accordé ainsi que du moyen de paiement.

- Orientation des efforts commerciaux vers les prospects solvables.

Contractualisation

- S'assurer de l'équilibre du contrat au niveau des engagements réciproques du vendeur et de l'acheteur (limites de responsabilités).

- Négociation des termes de paiement (acomptes, termes de facturation).

- Intégration des clauses contractuelles standard (réserve de propriété, clause de déchéance du terme, clause de suspension et de résiliation, pénalités de retard de paiement, etc.)

Facturation

- Validation du processus d'émission des factures (qui facture, sur quel ordre et à quel comment, conformité avec les termes du contrats...etc.).

- Validation du contenu des factures par rapport aux contraintes légales (n° de TVA, mentions sur les pénalités de retard et sur l'indemnité forfaitaire de recouvrement...etc.).

- Gestion des litiges de facturation avec pour objectif de les résoudre au plus vite et d'effectuer les actions correctives pour ne plus reproduire l'erreur.

Recouvrement des factures

- Gestion du recouvrement amiable, qui a pour objectif d'obtenir le paiement des factures à leur date d'échéance. Il débute par une action de recouvrement préventive (avant date d'échéance) et continue jusqu'au règlement intégral ou l'envoi d'une mise en demeure, passage obligé avant un éventuel recouvrement contentieux.

- Gestion des actions de recouvrement contentieuses avec les actions légales appropriées effectuées en direct ou via une société de recouvrement, une assurance-crédit ou autre prestataire.

Performance et optimisation du BFR

- Définition d'une stratégie de gestion du poste client pour réduire le BFR.

- Assurer le suivi de la performance avec les indicateurs appropriés (DSO, taux de retards, taux d'impayés, BFR, taux de recouvrement, délai moyen de paiement, etc.).

- Effectuer des analyses prédictives des rentrées de cash afin d'alimenter les prévisionnels de trésorerie de l'entreprise.

De la performance de la gestion du poste client dépendent la pérennité de votre entreprise, sa rentabilité, sa trésorerie et ses capacités à se développer par ses ressources financières propres.

Le credit management par les outils digitaux de communication

Le credit manager comble le no man's land entre les services financiers et commerciaux de son entreprise, et entre son entreprise et les clients. Son rôle est avant tout de fluidifier la communication entre ces différents acteurs sur les enjeux liés à son métier et sur le contenu : informations financières, analyses crédit, états de compte, PDF des factures, dossiers de litiges, etc.Afin de mener à bien sa mission, il doit s'assurer que chaque acteur de la relation commerciale dispose des informations dont il a besoin à jour pour agir et régler les problèmes et frictions qui freinent le paiement des factures.

Pour cela, les outils digitaux : gestion électronique des documents, logiciels de credit management, portails, workflows de résolution de problèmes et de validation de décision, sont incontournables, si bien que s'en passer revient à revenir (ou à rester) à l'âge de pierre pour le credit manager. Les gains de la digitalisation sont pour lui exponentiels et tous azimuts : efficacité, capacité de projection, implication.

L'automatisation le libère des tâches à faible valeur ajoutée pour se focaliser là où son expertise est indispensable. La digitalisation, en tant qu'exhausteur d'humain, change radicalement la donne pour cette fonction qui peut enfin trouver sa place pleine et entière dans l'entreprise.

Évaluez la performance de votre crédit client

Fonction résolument transverse, sa performance regroupe de nombreux départements de l'entreprise, du commerce à la comptabilité, de la logistique au service après-vente. C'est dans l'ensemble du processus de vente que résident les clés de son amélioration.Comptablement, le poste client est un poste transitoire. Les factures n'ont pas vocation à y rester étant donné qu'elles sont soldées dès qu'elles sont payées par le client. Il fait cependant office de réceptacle dans lequel perdurent toutes les factures correspondant à des affaires qui ont été mal gérées à un ou plusieurs stades du processus de vente : mauvaise analyse de risque client, mauvaise contractualisation, mauvaises conditions de paiement, problème logistique, mauvais recouvrement...etc.

Toutes ces raisons ont pour conséquence le gonflement du poste client, l'alourdissement du BFR et la baisse de la rentabilité.

Améliorer sa performance revient donc à retravailler chacun des stades du processus de vente. Les anglo-saxons parlent du processus "quote to cash" (de la réalisation du devis au paiement des factures).

L'évaluation de la performance se fait en combinant plusieurs indicateurs avec par exemple :

- Le DSO.

- Le taux de recouvrement.

- Le taux et le montant du risque crédit, ou inversement le taux de couverture des encours clients.

- Le BFR, en isolant la part qui revient au poste client.

- La durée moyenne de résolution des litiges.

- Le taux de retards de paiement.

- Le taux d'impayés.