Comment le crédit documentaire protège l'exportateur contre le risque non-paiement ?

Le crédit documentaire trouve ses origines dans les prémisses du commerce international, durant l’antiquité puis le moyen age. Son ancêtre, la lettre de crédit avait pour objectif de sécuriser les échanges méditerranéens à une époque où les délais de livraison étaient très longs et les incertitudes fortes (guerres, maladies, transports risqués…etc).De nos jours, le "crédoc" a largement évolué mais son principe de base est similaire à celui qui existait il y a plus 500 ans.

Il est très utilisé et procure, sous certaines conditions, un excellent niveau de sécurisation des affaires.

Il est à la fois un moyen de paiement et une garantie bancaire qui protègent le fournisseur et l'acheteur et contraignent les deux parties à respecter leurs engagements. Il nécessite un formalisme contraignant dont le respect est la condition de sa validité.

Il est donc nécessaire qu'il soit ouvert auprès d’une banque de premier plan (généralement auprès de la banque de l’acheteur). Il est recommandé de le faire confirmer par sa propre banque. Cette confirmation transfert le risque que la banque émettrice ne respecte pas ses engagements sur sa propre banque.

Pourquoi utiliser le crédit documentaire ?

L’objectif du crédoc est de concilier les attentes antagonistes du vendeur et de l’acheteur :Vendeur : Être payé du montant convenu à la date prévue dans le contrat.

Acheteur :

- Être livré des marchandises commandées conformément à ce qui a été prévu lors de l’ouverture du crédit documentaire.

- S’assurer de ne pas payer le vendeur avant que ce dernier ait rempli ses obligations contractuelles.

Quelques définitions

Le donneur d’ordre : l’acheteur.La banque émettrice : banque de l’acheteur.

La banque notificatrice (et éventuellement confirmatrice) : la banque du vendeur.

Le bénéficiaire : le vendeur.

Les banques, pivots du crédit documentaire

Le rôle des banques est central. Leurs engagements sont conditionnés par la présentation de documents conformes de la part du vendeur. La banque effectue un contrôle précis des documents qui doivent être 100% cohérents avec les termes du crédit.-

My DSO Manager, le logiciel web de recouvrement de créances

My DSO Manager est un logiciel innovant de recouvrement de créances destiné à toutes les tailles d'entreprise.

Il permet d'améliorer significativement la trésorerie en accélérant les encaissements clients (paiement plus rapide des factures grâce aux fonctionnalités avancées de gestion du recouvrement) et la résolution des litiges.

Il inclut également des fonctionnalités de gestion du risque crédit et le pilotage des garanties bancaires telles que le crédit documentaire. En voir plus dans la démo en ligne.

3 types de crédit documentaires

Le crédit documentaire révocable

Il a la caractéristique de pouvoir être révoqué ou amendé à tout moment et sans préavis par la banque émettrice ou le donneur d’ordre (l’acheteur). Il ne procure aucune sécurité et est donc à prohiber.Le crédit documentaire irrévocable et notifié

Ce crédit matérialise un engagement ferme et irrévocable de la banque émettrice (celle de l’acheteur). Il ne peut donc pas être modifié ou annulé sans l’accord de toutes les parties. La banque notificatrice (celle du vendeur) n’assume aucun risque. Le risque porte donc intégralement sur la banque émettrice.Ce crédit est acceptable lorsque le risque politique est faible et la banque émettrice est solvable. Si ce n’est pas le cas, il est insuffisant.

Le crédit documentaire irrévocable et confirmé

Il diffère du précédent crédit par le fait que la banque du vendeur, préalablement notificatrice seulement, ajoute son engagement de payer à réception des documents conformes. Elle assume donc le risque d’insolvabilité de l’acheteur et de sa banque quelques en soient les raisons (événement politique dans le pays, défaillance, manque de devises…etc).Ce crédit procure une sécurité maximale pour le vendeur dès lors que sa propre banque est solvable. Il est à privilégier par rapport au crédit irrévocable et notifié même si son coût est plus élevé dû à l’engagement de la banque du vendeur. Le paiement est par ailleurs plus rapide que pour les autres types de crédit, entre 2 et 7 jours.

Processus

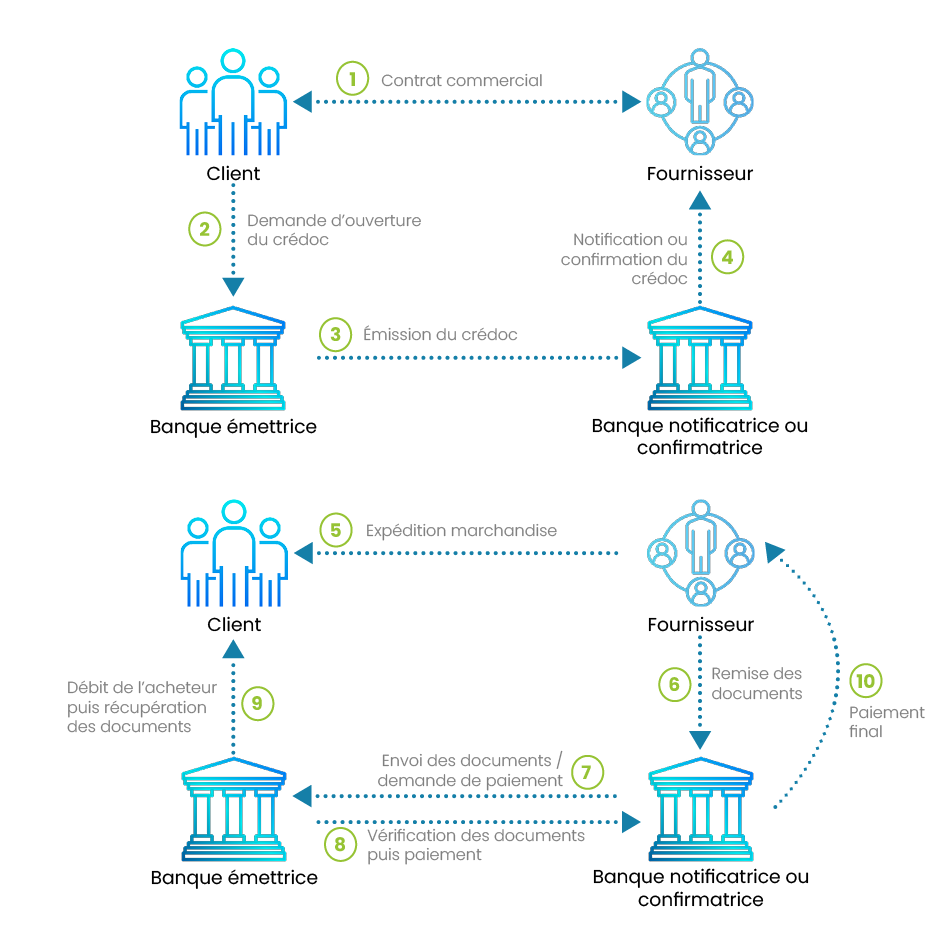

Les engagements de toutes les parties concernées sont définies par les règles et usances uniformes relatives aux crédits documentaires et lettres de crédit - UCP - publication de la ICC 600 (chambre internationale de commerce).

Conclusion du contrat entre le client / importateur et le fournisseur / exportateur. Lors des négociations, il a été convenu que le mode de paiement serait un crédit documentaire irrévocable.

Conclusion du contrat entre le client / importateur et le fournisseur / exportateur. Lors des négociations, il a été convenu que le mode de paiement serait un crédit documentaire irrévocable.  Instructions d’ouverture. Le client demande à sa banque d’ouvrir un crédit documentaire qui devra être notifié sans confirmation de la part de la banque du vendeur. Dans les instructions d’ouverture, le client remplit un formulaire en spécifiant les documents requis pour l’importation de la marchandise.

Instructions d’ouverture. Le client demande à sa banque d’ouvrir un crédit documentaire qui devra être notifié sans confirmation de la part de la banque du vendeur. Dans les instructions d’ouverture, le client remplit un formulaire en spécifiant les documents requis pour l’importation de la marchandise. La banque de l’acheteur vérifie la solvabilité de son client de même que les signatures sur le formulaire de demande. Elle s’assure également que les instructions soient claires et complètes.

Ouverture. La banque du client émet le crédit documentaire et le fait parvenir par le réseau SWIFT à la banque du fournisseur. L’acheteur reçoit alors une copie de l’envoi.

Ouverture. La banque du client émet le crédit documentaire et le fait parvenir par le réseau SWIFT à la banque du fournisseur. L’acheteur reçoit alors une copie de l’envoi. Après réception du crédit, la banque du fournisseur vérifie son authenticité et s’il est soumis aux RUU (Règles et Usances Uniformes). Elle vérifie ensuite si les instructions ne contiennent pas d’erreurs.

Notification. La banque du vendeur avise son client qu’il a reçu un crédit documentaire en sa faveur. Contrôle. Lors de la réception de l’avis, le bénéficiaire vérifie si les conditions spécifiées sont conformes à ce qui avait été établi lors des négociations. Si le bénéficiaire est en désaccord avec une clause quelconque, il doit demander à l’acheteur de modifier les conditions.

Notification. La banque du vendeur avise son client qu’il a reçu un crédit documentaire en sa faveur. Contrôle. Lors de la réception de l’avis, le bénéficiaire vérifie si les conditions spécifiées sont conformes à ce qui avait été établi lors des négociations. Si le bénéficiaire est en désaccord avec une clause quelconque, il doit demander à l’acheteur de modifier les conditions.  Expédition de la marchandise. Le bénéficiaire expédie la marchandise et prépare les documents demandés dans les instructions du crédit.

Expédition de la marchandise. Le bénéficiaire expédie la marchandise et prépare les documents demandés dans les instructions du crédit.  Remise des documents. Le bénéficiaire présente les documents à sa banque. La banque du vendeur vérifie que tous les documents sont conformes à ce qui avait été exigé dans le crédit documentaire. Si des erreurs sont présentes, son client n’est plus assuré d’être payé.

Remise des documents. Le bénéficiaire présente les documents à sa banque. La banque du vendeur vérifie que tous les documents sont conformes à ce qui avait été exigé dans le crédit documentaire. Si des erreurs sont présentes, son client n’est plus assuré d’être payé.  Envoi des documents. La banque du vendeur envoie les documents à la banque de l’acheteur et demande à être payée.

Envoi des documents. La banque du vendeur envoie les documents à la banque de l’acheteur et demande à être payée.  Vérification. La banque du client vérifie à son tour tous les documents afin de statuer sur leur conformité. Si tout est conforme, la banque du client procède au paiement à la banque du fournisseur, moins les frais applicables.

Vérification. La banque du client vérifie à son tour tous les documents afin de statuer sur leur conformité. Si tout est conforme, la banque du client procède au paiement à la banque du fournisseur, moins les frais applicables.  Débit du client et remise des documents. La banque du client débite l'acheteur du montant du crédit documentaire moins les frais applicables et lui remet tous les documents. Le client peut alors dédouaner la marchandise et en prendre possession.

Débit du client et remise des documents. La banque du client débite l'acheteur du montant du crédit documentaire moins les frais applicables et lui remet tous les documents. Le client peut alors dédouaner la marchandise et en prendre possession.  Paiement. La banque du fournisseur paie son client moins les frais applicables.

Paiement. La banque du fournisseur paie son client moins les frais applicables.

Réalisation du crédit et délais de paiement

Il existe trois modes de réalisation du crédit documentaire :- Crédit réalisable par « paiement » : le paiement est effectué par la banque à vue ou différé d’un certain nombre de jours.

- Crédit utilisable par « acceptation » : le paiement s’effectue par une lettre de change à vue ou à échéance. Elle est incluse dans les documents et doit être tirée sur la banque émettrice.

- Crédit utilisable par « négociation » : si le paiement est prévu à échéance, par exemple à 90 jours, le vendeur demande à sa banque d’escompter la lettre de change pour être payé comptant. La banque déduit des frais financiers de son paiement.

Négocier un crédoc

Etape essentielle à intégrer lors de la négociation commerciale, cet échange avec le client doit déterminer :- Le type de crédit (révocable, notifié ou confirmé).

- La liste des documents requis.

- L’incoterm utilisé.

- Qui du vendeur ou de l’acheteur supporte les frais ?

Quel est le coût ?

Le crédoc est un outil relativement cher surtout lorsqu’il est confirmé. Il comporte plusieurs coûts qui dépendent du type de crédit ouvert et de l’évaluation du risque effectuée par la banque confirmatrice. Plus le risque est élevé, plus le coût l’est également. On constate pour la confirmation un coût allant de 0,5% à 3% par an.Autres types de crédits documentaires

Le crédit adossé ou back to back : il s’agit d’un nouveau crédit émit par la banque notificatrice ou confirmatrice en faveur du fournisseur du vendeur. Aucun lien juridique ne lie les deux crédocs mais celui-ci permet au vendeur de ne pas informer son acheteur qu’il sous-traite son opération.Le crédit transférable : il s’agit d’un crédoc que le vendeur peut transférer tout ou partie à son fournisseur avec les mêmes conditions. Le bénéficiaire devient donc le fournisseur du vendeur. Le crédit transféré se réalisera par la remise de documents correspondant à ceux requis pour le premier crédit documentaire.