Gestion des contrats export complexes : minimiser les risques financiers, juridiques et politiques

La gestion des affaires, c'est à dire le pilotage de projets engageants sur plusieurs mois ou années, présente un challenge important pour l’entreprise. Les risques sont multiples et plus importants que sur des ventes « simples » de produits ou de services du fait de l’engagement qu’elles nécessitent et des compétences qu’elles requièrent.Les affaires sont par ailleurs attrayantes car elles représentent une source de chiffre d’affaires importante tant en valeur que dans la durée.

Il ne faut cependant pas sous-estimer les risques qui y sont liés, et ce dès la négociation commerciale qui doit intégrer la revue de l’ensemble des clauses contractuelles contraignantes pour l’acheteur et le vendeur.

Principaux risques à prendre en compte dans la gestion des affaires

- Insolvabilité de l’acheteur,

- Perte du financement en cours de d’affaire,

- Risque de fabrication : annulation de la commande alors que le vendeur a déjà commencé à produire,

- Problèmes dus à des tiers (autres intervenants) qui impactent l’ensemble du projet,

- Risque politique (changement de régime, guerre…etc.) notamment sur les affaires à l’export,

- Risque juridique,

- Risque sur les garanties accordées à l’acheteur,

- Risque de devises, etc.

Par exemple, s’il n’est pas évident d’évaluer la solvabilité d’un client à court terme (3 mois) pour une vente de produits, il devient extrêmement difficile de le faire à une échéance plus lointaine (une ou plusieurs années) pour la simple raison qu’il est impossible d’anticiper tous les aléas internes et externes à l’entreprise sur une telle durée.

Cette réalité concerne l’ensemble des risques présents sur une affaire et elle est encore accrue par le fait que les montants en jeu sur les affaires sont souvent importants.

C’est pourquoi l’ensemble de ces risques doit être minutieusement analysé et contrebalancé par des outils de sécurisation qui sont de nature spécifique pour chacun d’entre eux :

- Contractuels pour les risques juridiques,

- Mode de paiement et garanties de paiement pour le risque crédit,

- Échéancier de paiement pour le risque de trésorerie,

- Assurances et/ou acomptes pour le risque de fabrication (en cas d’annulation de l’affaire alors qu’elle est en cours de réalisation),

- Assurances pour le risque de devises…etc.

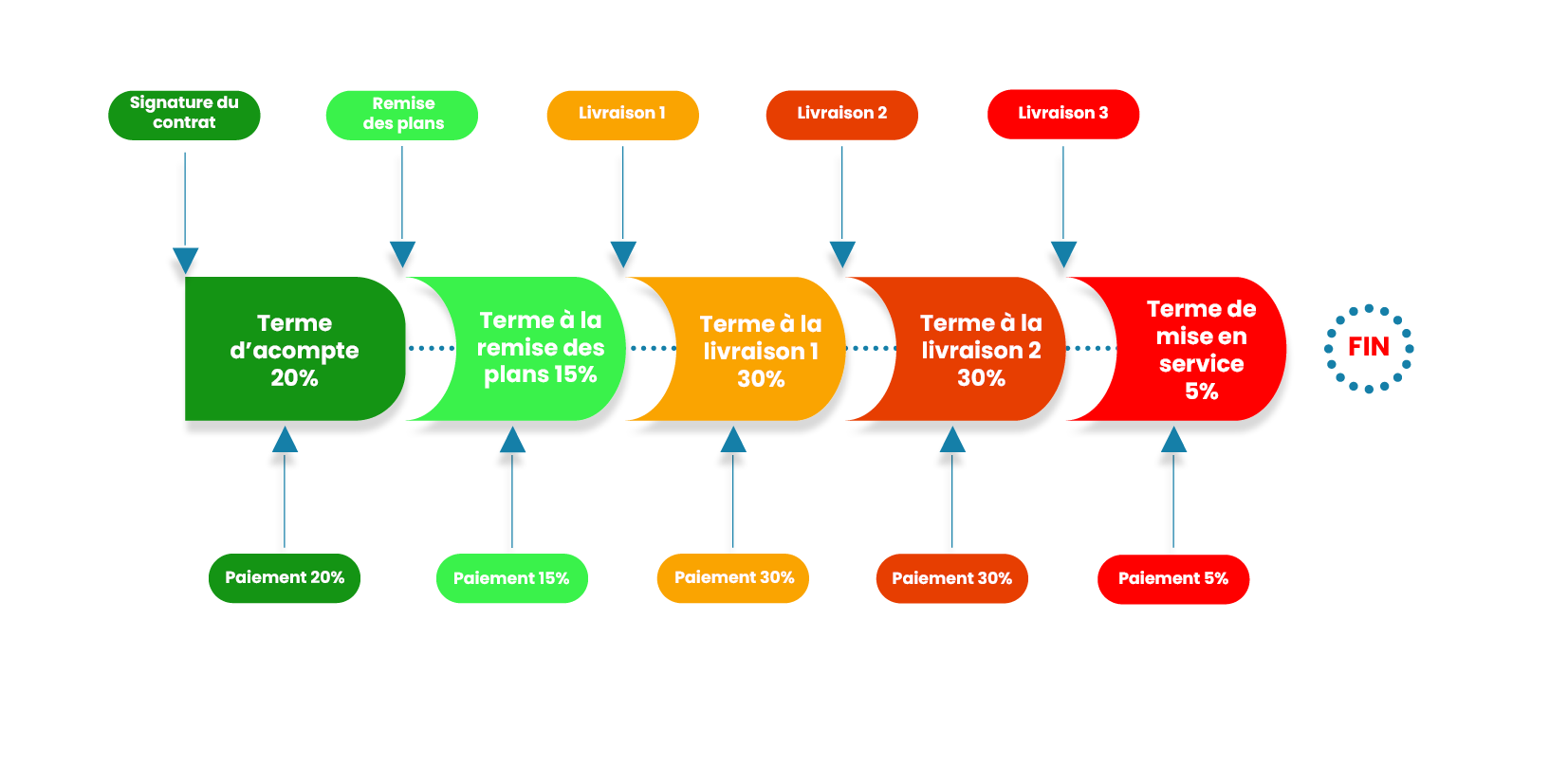

Échéancier de paiement sur les affaires

La négociation de l’échéancier de paiement est essentielle. Imaginez « gagner » une affaire d’une durée de 2 ans sur laquelle vous ne seriez payés qu’une fois l’affaire terminée. Cette situation serait catastrophique au niveau trésorerie pour le vendeur qui subirait des frais pendant deux années sans rentrée d’argent. Le besoin en fonds de roulement augmenterait significativement ainsi que le risque d'impayés.Il est donc nécessaire de négocier des termes d’acomptes et de facturation tout au long de l’affaire. A chaque terme correspond un pourcentage du montant de l’affaire. Plus les pourcentages sont élevés en début d’affaire, mieux c’est pour la trésorerie du vendeur et pour la gestion des risques qui y sont liés.

Celui-ci peut être négatif (les coûts sont supportés avant les encaissements), neutre (les coûts sont compensés par les paiements) ou positif (le client paie avant que vous supportiez des coûts sur l’affaire).

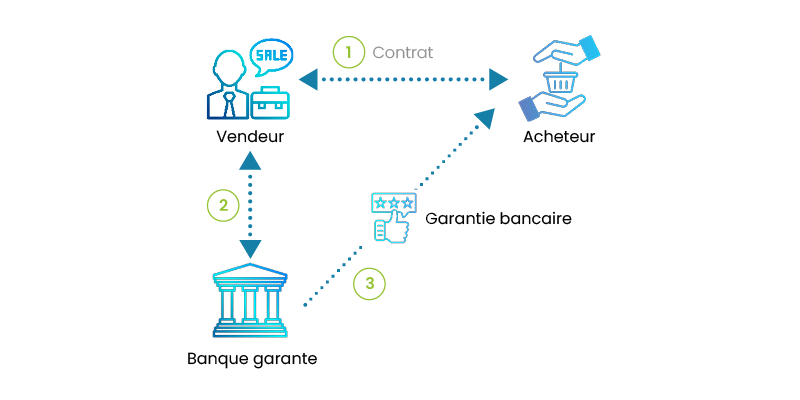

Garanties bancaires en faveur de l’acheteur

L’acheteur peut exiger du vendeur plusieurs types de garanties bancaires à première demande ou conditionnelle pour limiter ses propres risques :- Garantie bancaire de restitution d’acompte : grâce à ce type de garantie, l’acheteur peut récupérer intégralement le montant de l’acompte versé en début d’affaire s’il estime que le vendeur n’a pas tenu ses obligations.

- Garantie bancaire de bonne exécution : protège l’acheteur contre le risque de défaillance du vendeur dans la réalisation du projet.

- Garantie bancaire de retenue de garantie : il est fréquent que l’acheteur demande une retenue de garantie. Celle-ci se concrétise par un paiement diminué du montant de la retenue de garantie (souvent entre 5 et 10%). Le solde qui en résulte est payé à l’expiration de la période de garantie (souvent 1 ou 2 ans).

Il est plus profitable pour le vendeur de demander un paiement de 100% du montant contre une garantie bancaire de retenue de garantie que l’acheteur pourra activer si nécessaire plutôt que d'attendre un ou deux ans le paiement intégral de l'affaire.

La banque indemnisera immédiatement l’acheteur et se retournera contre le vendeur.

Ce type de garantie, contraignante pour le vendeur, est utilisée dans la plupart des cas (80% approximativement) et représente pour ce dernier un risque à ne pas négliger, d’autant plus s’il n’est pas certain de la bonne foi de l’acheteur.

Les garanties bancaire conditionnelles sont activables seulement si l’acheteur apporte la preuve de la défaillance du vendeur sur au moins une des conditions présentes dans la garantie bancaire.

Elles présentent donc une sécurité moindre pour l’acheteur et moins de risque pour le vendeur. La définition des conditions liées à la garantie est très importante car elles ont une conséquence directe sur la possibilité pour l’acheteur de la faire jouer ou non.

Ces garanties bancaires appelées également garanties de marché sont des « engagements par signature » qui engagent la responsabilité du Vendeur. A ce titre, le montant total des garanties accordées figure dans les comptes « hors bilan » de la société.

Garanties bancaires en faveur du vendeur

Obtenir une garantie bancaire de paiement ou une lettre de crédit standby permet au vendeur de sécuriser le risque d’insolvabilité de l’acheteur.Ces outils, parfois difficile à obtenir, offrent une véritable sécurité dès lors que les conditions de mise en œuvre ne soient pas restrictives et qu’elles soient émises et/ou confirmées par une banque de premier rang.

Privilégiez les garanties à première demande plutôt que des garanties contenant des conditions qui exigent que le vendeur fournisse la preuve que les conditions mentionnées dans la garantie soient remplies pour que la banque honore son engagement.

Si c’est malgré tout le cas, les conditions doivent être analysées de près car si elles sont trop restrictives la garantie bancaire ou la Standby L/C n’aura plus aucune valeur.

Modes de paiement

Les modes et moyens de paiement doivent être définis lors de la négociation commerciale et précisés contractuellement.Ils ont une incidence sur le risque d’impayés (par exemple : éviter le paiement par chèque). Certains modes de paiement comme le crédit documentaire comportent également une garantie bancaire et sécurisent le vendeur comme l’acheteur.

Assurances

Les assurances permettent de couvrir de nombreux risques sur les affaires :- Le risque de crédit ou d'insolvabilité de l'acheteur,

- Le risque de fabrication,

- Le risque de change,

- Le risque sur les garanties bancaires (en cas de défaut de la banque), etc.

Il est ainsi plus aisé de choisir l’offre la plus adaptée en fonction de vos critères de choix (coût, niveau de garantie, etc.). Veillez à analyser l’ensemble des clauses du contrat d’assurance car en cas de sinistre, l’assureur appliquera scrupuleusement le contrat.

Calculer les risques en montant et en durée

Pour couvrir et maîtriser parfaitement les risques (crédit, fabrication, trésorerie) d'une affaire, la première étape est de les évaluer le plus précisément possible.Les outils courbe de trésorerie et courbe des risques permettent de réaliser ce calcul et de le mettre à jour.

En effet, il est fréquent que les échéances prévues lors de la négociation commerciale évoluent en cours de réalisation. Il est donc nécessaire de suivre en temps réel l'évolution d'une affaire et ses effets sur les risques que supportent votre entreprise.

Clauses de suspension et de résiliation

Un contrat engage le vendeur et l’acheteur à des obligations réciproques sur la durée du contrat qui peut être longue, jusqu’à plusieurs années. Il est essentiel pour le vendeur de définir des limites à ses engagements contractuels, surtout au cas où l’acheteur ne respecterait pas les siens.Des clauses de suspension et de résiliation du contrat doivent être intégrées au contrat pour permettre au vendeur de se désengager de ses obligations aux cas où l’acheteur ne paierait pas les termes et factures du contrat à leur date d’échéance.

L’avantage de ces clauses est de clarifier dès la négociation commerciale que le vendeur entend être payé conformément aux termes du contrat (acomptes, termes de facturation, délai de paiement) et qu’il se réserve le droit d’y mettre fin si ce n’est pas le cas.

L’acheteur n’a aucune raison de refuser ces clauses car cela serait un aveu manifeste de son intention de ne pas payer ou de retarder les paiements par rapport aux termes du contrat.

Recouvrement de créances sur les affaires

Les principes fondamentaux du recouvrement de créances s'appliquent toujours, même sur des projets complexes. Cependant, il est plus technique, moins automatisable, et nécessite un suivi du chargé de recouvrement en phase avec le déroulement de l'affaire qui peut connaître des aléas durant sa phase d'exécution.Par ailleurs, l'exigibilité d'un terme ou d'une facture peut être conditionnée à plusieurs éléments. Sur une vente simple d'un produit ou d'un service, seules la bonne réalisation du service ou la livraison du produit et la date d'échéance de la facture définissent l'exigibilité. Dans le cas des affaires, l'exigibilité peut contractuellement dépendre de nombreux autres points : certificats et attestations, mises en service, rapports d'audits, etc.

Pour le chargé de recouvrement, cela implique de s'assurer que ces conditions sont remplies avant de relancer le client, et d'être capable de produire les documents concernés et de les attacher aux relances.

-

Le recouvrement dans My DSO Manager sur les affaires

La flexibilité de My DSO Manager permet de s'adapter à n'importe quelle situation de recouvrement, et permet un suivi et un pilotage qualitatifs sur les affaires tout en pilotant de manière précise les risques crédit, de devise, politiques, etc., ainsi que les garanties associées.

La Gestion Electronique des Documents internes au logiciel permet de sauvegarder et de partager l'ensemble des documents nécessaires en interne et en externe pour le recouvrement et le risque client.

Le client peut accéder à ces documents via son propre portail, fluidifiant ainsi la communication et les échanges.

En voir plus avec la démo en ligne.

En cas de retards de paiement, les leviers pour amener le client à payer sont également plus nombreux, d'un point de vue opérationnel comme d'un point de vue juridique dès lors que le contrat intègre des clauses de suspension et / ou de pénalités en cas d'impayés.

L'outil de recouvrement est donc très important, centralisant toute l'information à un seul endroit, et permettant d'interagir avec l'ensemble des acteurs de la relation commerciale.

Les entreprises devraient adopter cette démarche méthodologique dans les phases de négociation des contrats.