Modes de paiement et conditions : optimiser vos termes de facturation pour protéger votre trésorerie

Les délais de paiement et les moyens de paiement ont une incidence directe sur la trésorerie de son entreprise et sur le risque de retards de paiement et d'impayés.

Plus le délai de paiement est long, plus le besoin en fonds de roulement s'alourdit et plus le risque d'impayé est statistiquement élevé, que ce soit pour des causes d'insolvabilité ou de problèmes administratifs.

Il est souvent beaucoup plus profitable de négocier des conditions de paiement courtes, des acomptes et des termes de facturation aux différents stades de l'affaire (à la commande, à la remise des plans, à la livraison...etc), quitte à accorder un escompte à son client pour compenser l'avance de fonds, particulièrement en période d'inflation.

![]() Cette négociation sur les conditions de paiement doit être intégrée à la négociation commerciale.

Cette négociation sur les conditions de paiement doit être intégrée à la négociation commerciale.

Le crédit interentreprises induit par le délai de paiement accordé par un vendeur à un acheteur représente en France plus de 800 milliards d'euros, soit trois fois le budget de l'état ! Il est la première source de financement des entreprises et représente en moyenne 25% de leur actif au bilan.

Ce ratio est suffisamment considérable pour être géré avec la plus grande attention, d'autant plus qu'une société attentive aux délais de paiement accordés à ses clients parviendra à les réduire considérablement et améliorer ainsi sa trésorerie et son Besoin en Fonds de Roulement.

![]() N'oubliez pas que le crédit accordé à vos clients n'est pas rémunéré par un taux d'intérêt. Tant qu'elles ne sont pas payées, vos factures perdent de la valeur du fait de l'inflation. Le crédit accordé à ses clients représente donc :

N'oubliez pas que le crédit accordé à vos clients n'est pas rémunéré par un taux d'intérêt. Tant qu'elles ne sont pas payées, vos factures perdent de la valeur du fait de l'inflation. Le crédit accordé à ses clients représente donc :

- Un risque. Vous n'êtes pas sûrs d'être payés,

- Un coût lié à l'inflation et aux capitaux engagés,

- Une consommation de ressources financières de votre entreprise qui seraient sûrement mieux utilisées ailleurs (investissement, développement commercial, etc.).

![]() Le terme conditions de paiement comprend le délai de paiement et le mode de paiement négocié avec votre client. Le mode de paiement a également une forte incidence sur le risque de retards de paiement.

Le terme conditions de paiement comprend le délai de paiement et le mode de paiement négocié avec votre client. Le mode de paiement a également une forte incidence sur le risque de retards de paiement.

Les délais de paiement

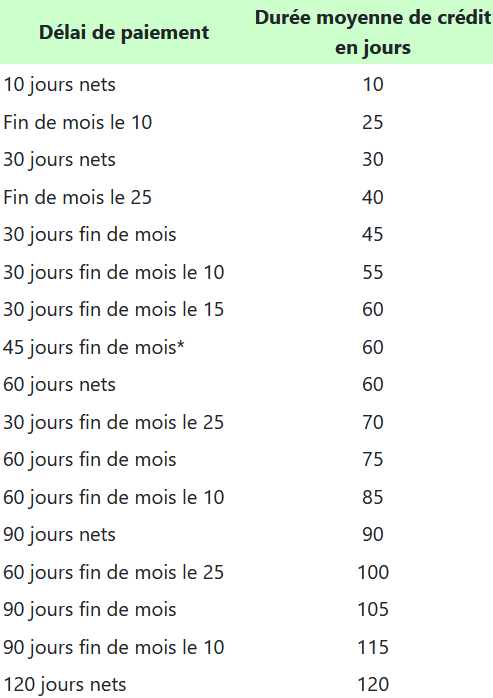

Il existe une multitude de délais de paiement mais nous pouvons les diviser en deux catégories :

- Ceux se basant sur un nombre de jours à ajouter à la date de facture tel que "60 jours date de facture". Le délai de paiement accordé est donc toujours strictement égal au nombre de jours indiqué, soit 60 dans notre exemple.

- En cas de facturation quotidienne, il y aura autant de dates d'échéances que de dates de factures, ce qui multiplie le risque de retards de paiement. Rares sont les entreprises qui effectuent des paiements vers leurs fournisseurs chaque jour.

- Ceux qui consolident les échéances sur une date dans le mois, comme 30 jours fin de mois le 10. L'avantage réside dans le fait que toutes les factures émises sur un mois "M" sont dues le 10 du mois "M+2". Cela facilite le recouvrement pour le vendeur et la gestion pour l'acheteur.

![]() Attention, les délais de paiement entre professionnels sont limités en France à 60 jours date de facture ou 45 jours fin de mois. En savoir plus.

Attention, les délais de paiement entre professionnels sont limités en France à 60 jours date de facture ou 45 jours fin de mois. En savoir plus.

Certains secteurs sont soumis à des délais plus courts :

Secteur du transport limité à 30 jours nets (Loi de 2006 et 2008 transposées dans l'article L441-11 du code de commerce).

Les établissements publics ont des délais imposés par le décret n° 2013-269 du 29 mars 2013 de :

- 30 jours date de facture pour l’État et les établissements publics autres que ceux ayant un caractère industriel et commercial, ainsi que pour les collectivités territoriales.

- 50 jours date de facture pour les établissements publics de santé (l’ensemble des hôpitaux publiques et militaires).

- 60 jours date de facture pour les autres publics.

Calculez en quelques clics les dates d'échéances de vos factures avec l'outil de calcul des dates d'échéances.

![]() *le délai de paiement 45 jours fin de mois, très en vogue depuis la mise en place de la Loi de Modernisation de l'Économie en janvier 2009 (LME), peut être calculé de deux manières différentes :

*le délai de paiement 45 jours fin de mois, très en vogue depuis la mise en place de la Loi de Modernisation de l'Économie en janvier 2009 (LME), peut être calculé de deux manières différentes :

- Date de facture + 45 jours + fin du mois,

- Date de facture + fin du mois + 45 jours.

Si le délai moyen de règlement est identique entre les deux méthodes, les dates d'échéances varient (en fin de mois pour la première méthode, le 15 de chaque mois pour la seconde). Veillez à bien vous entendre avec votre client sur la méthode de calcul choisie pour éviter les litiges ultérieurs.

![]() Le point de départ pour calculer la date d'échéance est la date d'émission de la facture (LME du 4 août 2008), à l'exception des départements et collectivités d'outre-mer pour lesquels la date de réception de marchandise s'applique. Voir à ce sujet l'article L441-10 du code de commerce.

Le point de départ pour calculer la date d'échéance est la date d'émission de la facture (LME du 4 août 2008), à l'exception des départements et collectivités d'outre-mer pour lesquels la date de réception de marchandise s'applique. Voir à ce sujet l'article L441-10 du code de commerce.

![]() Veillez à bien interpréter les délais de paiement : 30 jours fin de mois le 25 représente un délai plus long que 60 jours net.

Veillez à bien interpréter les délais de paiement : 30 jours fin de mois le 25 représente un délai plus long que 60 jours net.

![]() Utilisez le délai de paiement le plus court bien sûr mais aussi le plus adapté à votre rythme de commande :

Utilisez le délai de paiement le plus court bien sûr mais aussi le plus adapté à votre rythme de commande :

Par exemple si les commandes de votre client sont fréquentes (plusieurs fois par mois), utilisez de préférence un délai 30 jours fin de mois le 15 plutôt que 60 jours net (ils sont identiques en délai moyen de jours de règlement).

Dans le premier cas, votre client aura une seule échéance par mois (le 15) alors que dans le deuxième cas, il y aura autant de dates d'échéances que de dates de factures, ce qui engendrera de manière quasi systématique des retards de paiement.

Les modes de paiement

Comme le délai de paiement des factures, le moyen de paiement doit être clarifié lors de la négociation commerciale. Ce sujet est important car du moyen de paiement dépendent plusieurs risques et opportunités :

- Risque de retards de paiement,

- Risque d'impayés,

- Possibilité de mobiliser ou d'escompter le moyen de paiement.

Le virement instantané

Le virement instantané ou "instant payment" en anglais est un moyen de paiement disponible 24h sur 24h, 7 jours sur 7. Il permet de réaliser un transfert de fond en quelques secondes. Il est donc particulièrement intéressant dans tous les cas où la preuve de virement déclenche une contre-partie immédiate. C'est le cas par exemple pour la livraison d'une marchandise ou d'un service.

Ce mode de règlement a donc de nombreux atouts pour la gestion du risque client dans certaines affaires. Le virement est non-annulable mais est plafonné à un montant de 15 000 euros en Europe.

Le request to pay SEPA

Le Request to Pay (RTP) est une norme paneuropéenne d’initiation de paiement via une messagerie permettant de fluidifier et de sécuriser les transactions entre deux acteurs économiques (professionnels et particuliers). Il est initié par le vendeur qui envoie via ce schéma de messagerie un lien comprenant toutes les informations nécessaires à l'acheteur pour initier un virement.

Une fois validé, le vendeur reçoit une confirmation de règlement. L'ensemble du processus est digitalisé, si bien que le couple Request to Pay et virement instantané fonctionne à merveille pour des paiements immédiats et sur demande. Cette approche est particulièrement pertinente pour des paiements à la commande, ou qui doivent parfaitement coïncider avec la livraison.

Le chèque

Ce mode de paiement présente de nombreux inconvénients pour peu d'avantages. Il est tributaire du délai postal, il est libellé et signé à la main. Un client souhaitant gagner quelques semaines de trésorerie jouera sur les multiples aléas pour justifier un retard de paiement :

- Le chèque a soi-disant été envoyé mais n'est pas arrivé. Votre client vous demande un courrier de désistement avant de refaire un nouveau chèque,

- Le chèque a été envoyé à une mauvaise adresse,

- Le chèque est reçu non signé. Il vous faut le renvoyer à votre client pour qu'il le signe puis vous le renvoie à nouveau, etc.

Le seul avantage du chèque est d'offrir un recours par voie d'huissier si celui-ci revient impayé faute de provisions. Un client qui émettrait un chèque sans provision encourt un risque bancaire non négligeable.

Le chèque est un mode de paiement totalement obsolète, laborieux à traiter, et à éviter dans une période de digitalisation de la relation client, y compris sur les moyens de paiement.

Le virement bancaire SEPA

Rapide, fiable, efficace, le virement bancaire SEPA (Single Euro Payments Area, obligatoire depuis le 1er août 2014) est un mode de paiement sûr. De plus, une fois sur votre compte bancaire, il y reste (pas de retour impayé possible). Seul inconvénient, il ne permet pas de paiement à échéance ultérieure.

Le prélèvement SEPA

Le prélèvement SEPA est un mode de paiement efficace notamment pour traiter les factures récurrentes et les clients réguliers. Il est déclenché par le vendeur, ce qui annule le risque de retard de paiement dès lors que le compte du débiteur est suffisamment provisionné. Il nécessite au préalable la signature d'un mandat de prélèvement incluant une Référence Unique de Mandat (RUM).

Le créancier doit disposer d'un Identifiant du Créancier SEPA (ICS). Attention, le débiteur peut contester un prélèvement effectué jusqu'à 13 mois après la date du prélèvement et obtenir un remboursement immédiat (articles L.133-24 et L.133-18 du Code monétaire et financier).

La lettre de change

Émis par le fournisseur, ce mode de paiement présente l'avantage du paiement à échéance. Vous pouvez recevoir la lettre de change avant l'échéance (par exemple 30 jours), vous l'encaissez et le compte bancaire de votre client sera automatiquement débité à la date d'échéance. Cette possibilité limite les inconvénients liés au format papier et à la dépendance de la poste.

Comme le chèque une lettre de change peut revenir impayée plusieurs semaines après sa date d'échéance sauf si elle est avalisée par la banque de votre client.

Variante de la lettre de change, la lettre de change sans acceptation consiste pour le fournisseur à remettre directement en banque (sans signature de l'acheteur) la lettre de change. L'acheteur peut ensuite accepter ou refuser le prélèvement.

Le billet à ordre

Il présente les mêmes caractéristiques que la lettre de change excepté du fait qu'il est émis par l'acheteur et non le vendeur.

La lettre de change relevé

La LCR est un moyen de se transmettre des lettres de change de manière dématérialisée. Le fournisseur (le tireur) envoie un fichier informatique à sa banque. Il y a ensuite échange entre la banque du vendeur et celle de l'acheteur (le tiré) qui accepte ou non le prélèvement.

Ce mode de règlement présente les avantages de la lettre de change sans les inconvénients. Pour être mis en place, il faut cependant un partenariat fort entre le vendeur et l'acheteur, ce dernier perdant son autonomie dans la gestion de ses règlements fournisseurs.

![]() La signature d'une convention de paiement par LCR permet de clarifier les engagements du vendeur et de renforcer le partenariat commercial.

La signature d'une convention de paiement par LCR permet de clarifier les engagements du vendeur et de renforcer le partenariat commercial.

Le virement commercial à échéance (VCOM)

Le VCOM est un virement commercial automatisé à une date future. Il émane du débiteur (acheteur). A la différence du virement traditionnel qui est une opération au comptant, le VCOM prévoit un règlement à une date future ce qui offre plusieurs avantages :

- Vous êtes informés à l'avance du paiement de vos factures à échéance,

- Vous êtes garantis d'être payés. Un VCOM ne revient pas impayé,

- Vous pouvez "mobiliser" le VCOM pour obtenir le paiement anticipé via un escompte ou une cession Dailly.

La carte bancaire

Ce mode de paiement très peu utilisé par les professionnels se démocratise peu à peu mais plutôt pour les petites structures. Dans certains pays comme les États-Unis le paiement par carte bancaire est beaucoup plus utilisé. Il est donc possible que cette tendance se renforce en Europe à l'avenir. D'autant plus que les solutions de paiement en ligne intégrées à des logiciels comme My DSO Manager facilitent énormément leur utilisation.