Comprendre le compte de résultat : indicateurs clés et interprétation des SIG

L'analyse financière est la pierre angulaire de l'évaluation de la solvabilité de vos clients et c'est pour cela qu'il faut la voir comme un art qui repose sur des techniques. L'art de savoir déchiffrer son client en s'appuyant sur des fondamentaux dont l'essentiel réside :- Dans la compréhension de la signification du bilan et du compte de résultat

- Dans l'analyse des grandes masses qui les composent.

Vous l'aurez compris, nous n'allons pas nous perdre dans d'interminables calculs. Nous allons simplement analyser ce qui est le plus explicite dans les documents comptables. Ça tombe bien, c'est devant nos yeux sur les pages une à quatre de la liasse fiscale.

Comprendre le compte de résultat

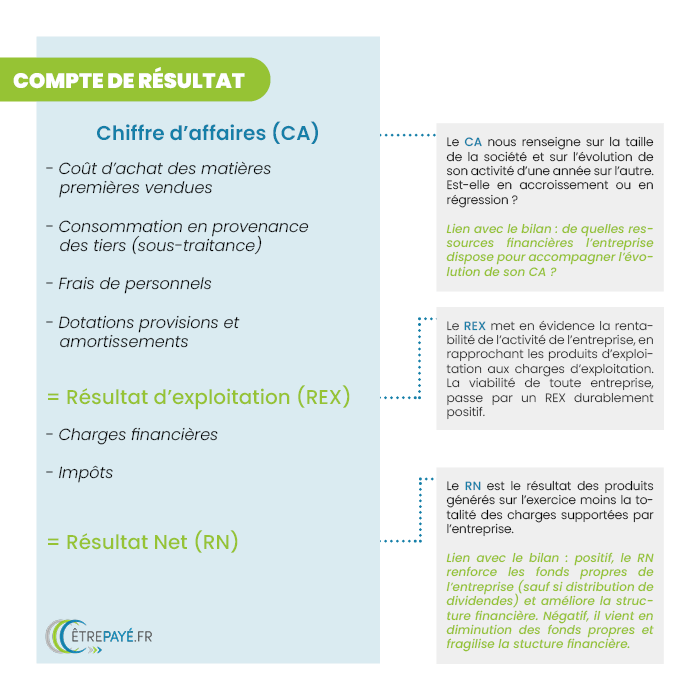

Le compte de résultat met en évidence le chiffre d'affaires (CA) réalisé sur une période donnée (habituellement un an). Il y soustrait les charges d'exploitation supportées par l'entreprise au cours de cette même période. Le résultat de cette soustraction montre le bénéfice ou la perte réalisé à la fin de l'exercice. C'est aussi simple que cela, avec quelques étapes intermédiaires permettant de comprendre l'origine du bénéfice, ou du déficit.

Tout simplement parce que le besoin en ressources financières, autrement dit le Besoin en Fond de Roulement, augmente avec la hausse du Chiffre d'Affaires. Et cela alors même que ces ressources n'augmentent pas.

Cette situation engendre des problèmes de financement de la croissance et des tensions de trésorerie. Ces dernières ne peuvent être maîtrisées que grâce au recours à des tiers (banques, sociétés d'affacturage, crédit fournisseurs, etc.). Cela diminuera d'autant l'autonomie financière de l'entreprise.

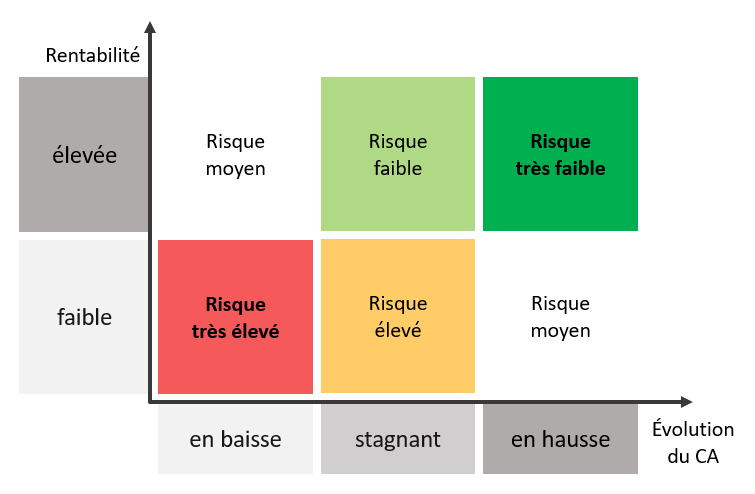

Le Chiffre d'Affaires est donc un indicateur du dynamisme commercial de l'entreprise dont l'interprétation doit être corrélée avec les capacités financières à le financer. Un bon niveau de rentabilité est le premier moyen de financer l'activité de l'entreprise. A l'inverse, une baisse de chiffre d'affaires n'est pas forcément dramatique à court terme, même si ce n'est pas un bon signe, car la baisse de l'activité diminue le besoin en fonds de roulement et les besoins de financement de l'entreprise.

Allons un peu plus loin dans l'analyse du compte de résultat avec les Soldes Intermédiaires de Gestion (SIG)

| Solde intermédiaire de gestion | Comptes concernés | Interprétation |

| Marge commerciale | Ventes de marchandises - Achats de marchandises + ou - Variation des stocks marchandises | Indicateur financier pertinent pour déterminer la marge brute d'une activité d'achat / revente type distribution ou négoce. |

| Valeur ajoutée | Marge commerciale + Production - Achats de matières premières - Autres achats et charges externes | Représente la création de valeur que l'entreprise apporte aux biens et services achetés à des tiers. La valeur ajoutée doit être suffisamment élevée pour absorber toutes les autres charges de l'entreprise. |

| Excédent Brut d'Exploitation (EBE) | Valeur Ajoutée - Impôts et versements assimilés - Salaires et Traitements - Charges sociales | Résiduel suite imputation des charges d'exploitation à la valeur ajoutée. C'est un indicateur de rentabilité et de performance de l'activité essentiel car indépendant de la politique financière de la société. L'EBE doit permettre de maintenir et développer l'outil de production et de rémunérer les capitaux investis. |

| Résultat d'exploitation | EBE - Dotation aux amortissements et provisions | Le REX intègre l'amortissement des immobilisations ainsi que les provisions pour risque (par exemple pour une créance client qui risque de ne pas être payée). |

| Résultat financier | Produits financiers - Charges financières | Ce résultat purement financier est souvent négatif car les entreprises sont globalement consommatrices de produits financiers (lignes de découverts bancaires, prêts bancaires, affacturage, etc.). Un résultat financier négatif important traduit souvent une structure financière fragile et un recours excessif aux banques. Attention ! |

| Résultat courant avant impôt | Résultat d’exploitation + Résultat financier | Résultat final issu de l'exploitation et des charges qui en découlent. Il est indépendant de la fiscalité et de l'exceptionnel. |

| Résultat exceptionnel | Produits exceptionnels- Charges exceptionnelles | Ce résultat porte sur des activités inhabituelles. Par exemple, une opération sur la structure du capital peut créer du RE. Attention car il peut biaiser la rentabilité réelle de l'entreprise et fausser une analyse qui se baserait uniquement sur le résultat net. |

| Résultat net comptable (bénéfice ou perte) | Résultat courant avant impôt + Résultat exceptionnel- Participation salariés- Impôt sur les bénéfices |

Le résultat net représente le bénéfice ou la perte de l'exercice (différence entre le total des produits et des charges). Il est "remonté" au passif du bilan en augmentation (s'il est positif) ou en diminution (s'il est négatif) des fonds propres. S'il est positif, il peut rester investi dans la société ou être partiellement distribué aux actionnaires sous forme de dividendes. |

Terminons avec la capacité d'autofinancement (CAF)

- Rembourser les emprunts

- Rémunérer les actionnaires

- Investir

- Renforcer la solidité financière de l'entreprise

La CAF est un indicateur central à bien des points de vue. Elle intéresse les actionnaires car d'elle découle leur rémunération et rassure les créanciers de l'entreprise sur sa capacité à les rembourser. Elle permet également aux dirigeants d'investir dans le développement de leur société.

La CAF est un indicateur central à bien des points de vue. Elle intéresse les actionnaires car d'elle découle leur rémunération et rassure les créanciers de l'entreprise sur sa capacité à les rembourser. Elle permet également aux dirigeants d'investir dans le développement de leur société.Calcul de la CAF : il existe plusieurs méthodes. La plus simple étant la suivante :

CAF = Résultat Net + dotations aux amortissements, dépréciations et provisions - reprises de dépréciations et provisions.

La CAF témoigne de la capacité d'une entreprise à financer ses projets et son développement par ses propres moyens, ce qui est toujours préférable plutôt que d'avoir recours à des tiers (banques, investisseurs), même si ceux-ci sont utiles voire indispensables dans certains cas (investissements lourds, croissance forte, sociétés en difficultés, etc.).