Comprendre et analyser le bilan comptable : évaluer la santé financière de l'entreprise

Le bilan est une photographie financière de l’entreprise. Il représente à un instant « T » quelle est la provenance des ressources financières dont dispose l’entreprise (c’est le passif) et quel est leur emploi (l’actif).Ces ressources sont de deux types :

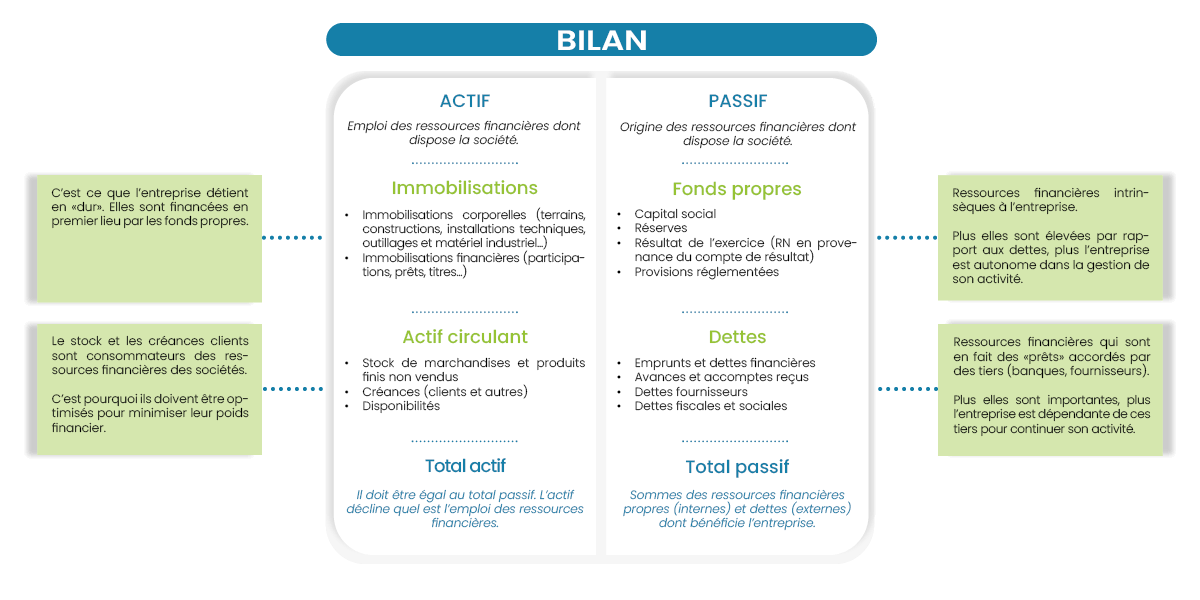

- Les ressources propres à l’entreprise (les fonds propres) : capital, réserves, bénéfices (ou pertes) accumulés d’années en années, provisions réglementées.

- Les dettes envers des tiers : crédit fournisseurs, crédit bancaire, dettes fiscales et sociales.

À l’inverse, plus les dettes sont importantes plus l’entreprise est dépendante de ces tiers pour financer son activité. Cette dernière peut perdurer seulement si les lignes de crédit fournisseurs et bancaires sont maintenues et augmentent proportionnellement avec la croissance de l'entreprise.

Analyse du bilan

Vue schématique d'un bilan :

L’actif du bilan se divise en deux parties :

- L’actif immobilisé : c’est ce que l’entreprise détient en « dur » bâtiments, machines, brevets, etc. Il est financé en premier lieu par les fonds propres.

- L’actif circulant : ce sont les emplois court terme générés par l’activité de l’entreprise : stock, créances clients, disponibilités.

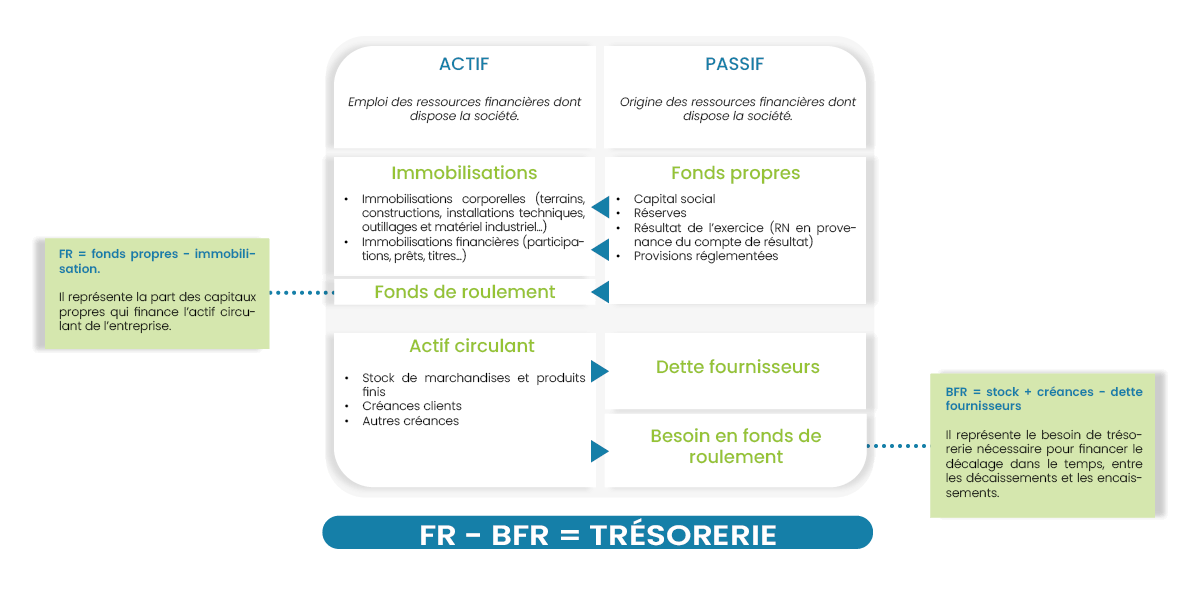

Inversement, plus le FR est faible et le BFR financé par les dettes (trésorerie négative), plus l’entreprise est fragile et dépend de ses créanciers (banquiers, fournisseurs) pour maintenir et développer son activité.

-

La gestion du risque client dans My DSO Manager

My DSO Manager est un logiciel SaaS innovant de credit management et de recouvrement de créances utilisé dans le monde entier par des milliers d'entreprises de 10 M€ de chiffre d'affaires à 40 milliards.

Il intègre des fonctionnalités, agenda risque, scoring, workflows, informations financières, rapports risque, etc., permettant de piloter le risque crédit de manière efficace et collaborative avec les acteurs impliqués sur cette thématique essentielle. En voir plus dans la démo en ligne.

Vue dynamique du bilan : le fonds de roulement (FR) et le besoin en fonds de roulement (BFR)

Calcul du FR, du BFR et de la trésorerie :

Fonds de Roulement : fonds propres - immobilisations nettes.

Le FR doit être positif et suffisamment élevé pour couvrir le BFR.

Si le FR est négatif, cela veut dire que les ressources stables ne suffisent pas à financer les emplois stables (les immobilisations) et l'entreprise a recours à du concours bancaire court terme (dont le renouvellement n'est pas assuré) pour le financer. Le risque de défaillance est maximal !

Besoin en Fonds de Roulement : Actifs d'exploitation (stock + créances) - dettes d'exploitation (dettes fournisseurs).

Le BFR représente le besoin de financement de l'exploitation. Celui-ci dépend fortement du secteur d'activité.

Par exemple, les entreprises industrielles ont généralement un BFR élevé alors que les entreprises de grande distribution ont un BFR négatif (elles sont payées par leurs clients avant d'avoir à payer leurs fournisseurs).

Trésorerie nette : FR - BFR.

La trésorerie nette est le solde de FR après absorption du BFR. Si le FR couvre le BFR, elle est positive. L'excédent se retrouve en disponibilités (excédent de trésorerie sur un compte bancaire).

Si le FR ne couvre pas le BFR, la trésorerie est négative. Les ressources stables ne suffisent pas à financer l'activité et l'entreprise a recours à du concours bancaire court terme ou du crédit fournisseur pour le financer.

Cette situation peut être problématique car l'entreprise est dépendante de crédit de trésorerie à court terme dont le renouvellement n'est pas assuré. Le risque de défaillance augmente avec cette dépendance ! Il peut être normal d'avoir recours à du crédit bancaire mais dans des proportions raisonnables.

Des tensions de trésorerie sont quasiment systématiques et le risque de retards de paiement ou d'impayés est important. Une baisse d'activité, un impayé client ou le désengagement d'un créancier (banque, fournisseur) peut être fatal et mener à la défaillance et au "dépôt de bilan".

Ainsi, un simple commerce doit financer principalement son stock alors qu'une entreprise sidérurgique doit financer des immobilisations très lourdes (équipements, terrains, etc.), du stock et des créances clients.

L'interprétation du bilan doit se faire en parallèle d'une compréhension de l'activité de l'entreprise, son mode de fonctionnement, sa rentabilité, son cycle d'exploitation, etc. C'est la prise en compte de l'ensemble de sa réalité qui permet d'en déduire sa solvabilité, sa pérennité et le risque éventuel à lui accorder du crédit client.