Les créances clients sont un enjeu majeur pour les entreprises, leur trésorerie et leur rentabilité. Elles représentent souvent une part importante de l’actif du bilan donc de l’emploi des ressources financières dont dispose la société.

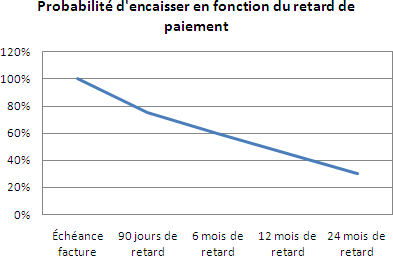

Cet actif circulant ne crée pas de valeur mais se déprécie avec le temps qui passe car la probabilité de recouvrement d’une créance diminue fortement après quelques mois et du fait de l’inflation.

Ce principe s’applique quelque-soit la situation ou le type de débiteur (administrations, entreprises en procédures collectives, grands comptes…). En effet, s’il est facile de comprendre une perte à cause d’une société ayant déposé le bilan, il parait moins évident mais tout autant réel de subir un impayé d’une administration ou d’une grande entreprise du fait de la complexité administrative devenant inextricable avec le temps écoulé.

Les entreprises mettent en œuvre de nombreuses stratégies afin d’améliorer leur gestion et réduire leur besoin en fonds de roulement induit par les créances :

En effet, s’il est facile de comprendre une perte à cause d’une société ayant déposé le bilan, il parait moins évident mais tout autant réel de subir un impayé d’une administration ou d’une grande entreprise du fait de la complexité administrative devenant inextricable avec le temps écoulé.

Les entreprises mettent en œuvre de nombreuses stratégies afin d’améliorer leur gestion et réduire leur besoin en fonds de roulement induit par les créances :

Quelle que soient la ou les solutions retenues, celles-ci ont un coût qui doit être mis en perspective avec les gains attendus.

Quelle que soient la ou les solutions retenues, celles-ci ont un coût qui doit être mis en perspective avec les gains attendus.

Comment valoriser le coût des créances, et donc les gains potentiels consécutifs à l’amélioration de leur gestion ?

La réponse à cette question n'est pas évidente. La poser à des spécialistes aboutit souvent à obtenir autant de réponses différentes que de personnes interrogées, ce qui témoigne de la subjectivité du sujet.

La réponse à cette question n'est pas évidente. La poser à des spécialistes aboutit souvent à obtenir autant de réponses différentes que de personnes interrogées, ce qui témoigne de la subjectivité du sujet.

Cet actif circulant ne crée pas de valeur mais se déprécie avec le temps qui passe car la probabilité de recouvrement d’une créance diminue fortement après quelques mois et du fait de l’inflation.

Ce principe s’applique quelque-soit la situation ou le type de débiteur (administrations, entreprises en procédures collectives, grands comptes…).

- Optimisation des conditions de paiement accordées aux clients

- Mise en place d’un logiciel spécialisé pour optimiser le suivi et la relance des comptes clients

- Utilisation de l’assurance-crédit pour sécuriser ce poste et limiter le risque de pertes

- Embauche de spécialistes métier (credit manager, chargés de recouvrement, analystes crédit) ou externalisation de cette activité à des entreprises de BPO (Business Process Outsourcing)

- Affacturage ou autres cession de créances (Dailly…)

- Mobilisation d’effets en circulation et autres solutions de financement (rétro-factoring…)

- ...etc.

Comment valoriser le coût des créances, et donc les gains potentiels consécutifs à l’amélioration de leur gestion ?

Le coût pondéré du capital et le coût de la dette

1. Coût pondéré du capital

Certains souhaiteront valoriser les créances au coût moyen pondéré du capital (WACC : weighted average cost of capital), qui représente le coût de financement global de l’entreprise.

Calcul du WACC

Formule : (FP x FPk + DML x DMLk + DCT x DCTk) / (FP + DML + DCT + AD)

Détails :

FP : fonds propres (FPk : coût des FP en %)

DML : dettes moyens long terme (DMLk : coût des DML en %)

DCT : dettes court terme (DCTk : coût des DCT en %)

AD : autres dettes (coût nul)

Par exemple, si l’encours client est en moyenne de 5 millions d’euros sur l’année, et que le coût pondéré du capital est de 5%, le coût annuel du poste client est de 5 millions x 5% = 250 000 euros.

Cette approche peut être pertinente pour les entreprises qui n’ont pas un coût du capital très différent du coût des dettes, notamment les PME.

Pour les autres, et particulièrement les sociétés cotées en bourse, le coût pondéré du capital est souvent très élevé du fait de la rentabilité attendue des actionnaires, également très forte.

Par ailleurs, ces mêmes entreprises obtiennent des financements court-terme à des taux extrêmement bas, qui ont pu être négatifs lorsque la conjoncture était favorable aux taux d’intérêt faibles.

Elles peuvent donc compenser un impact trésorerie du fait d’une augmentation du poste client par une ligne de crédit court terme peu onéreuse. Dans ce cas, le coût pondéré du capital ne peut être le bon ratio pour valoriser le poste client car il surévalue son impact réel sur la rentabilité de l’entreprise.L’utilisation du WACC pour valoriser le poste client peut induire en erreur sur le retour sur investissement réel de projets de mobilisation de créances (cession, affacturage, ...).

2. Cout de la dette

Une autre solution est d’utiliser un autre ratio : le coût de la dette, correspondant au coût pondéré des dettes court-terme et moyen terme. Le coût du capital (i.e. le coût des actionnaires) est donc exclu du calcul qui diminue fortement le coût du poste client et le rend beaucoup plus réaliste.Calcul du coût de la dette

Formule : (DML x DMLk + DCT x DCTk) / (DML + DCT + AD)

Détails :

DML : dettes moyens long terme (DMLk : coût des DML en %)

DCT : dettes court terme (DCTk : coût des DCT en %)

AD : autres dettes (coût nul)

Les fonds propres sont exclus du calcul par rapport au WACC.A l’inverse, le coût de la dette minore le coût du poste client car ce dernier est financé en réalité par plusieurs types de ressources financières dont une part des fonds propres.

Evaluer le poste client avec le coût du crédit

Le principe du coût du crédit est de prendre en compte l’ensemble des éléments qui financent réellement le poste client : dettes financières à court ou moyen / long terme, autres dettes… et la part des fonds propres qui finance l’actif circulant de l’entreprise, c’est-à-dire le fonds de roulement (s’il est positif).

Ainsi, le coût du capital est pris en compte mais dans de justes proportions ainsi que tous les autres éléments de passif finançant particulièrement les postes d’actif circulant dont les créances.

Si le fonds de roulement est négatif, la part des dettes moyen long terme qui finance les actifs immobilisés est également exclue du calcul.Calcul du coût du crédit

1. Si le fonds de roulement est positif :

Formule : (FR x FPk + DML x DMLk + DCT x DCTk) / (FR + DML + DCT + AD)

2. Si le fonds de roulement est négatif :

Formule : ((FR* + DML) x DMLk + DCT x DCTk) / (FR* + DML + DCT + AD)

* le FR est négatif

Détails :

FR : fonds de roulement (Fonds propres moins immobilisations) (FPk : coût des FP en %)

DML : dettes moyens long terme (DMLk : coût des DML en %)

DCT : dettes court terme (DCTk : coût des DCT en %)

AD : autres dettes (coût nul)Il permet de mettre en perspective le coût d’un tel projet avec les gains réels qu’il peut apporter et éviter la validation de solutions dont la rentabilité se baserait sur une valorisation trop importante des gains attendus (coût pondéré du capital).Le coût du crédit permet d’évaluer raisonnablement le coût réel des créances client et le retour sur investissement d’un projet de financement du poste client.

Il constitue ainsi un outil essentiel à la stratégie de credit management mise en place dans l’entreprise.