Mettre en place une procédure de Credit Management : étapes, règles et bonnes pratiques

Qu'est-ce qu'une procédure de Credit Management ?C'est un document opérationnel définissant un certain nombre de règles de fonctionnement concernant le processus de vente qui doivent être suivies par l’ensemble de l’entreprise.

Elle définit les conditions standard de vente (encours accordé, délai de paiement, escompte pour paiement anticipé…etc.) et les processus de mise en application (comment ouvrir un compte client, comment définir une limite de crédit, comment recouvrer les factures…etc.).

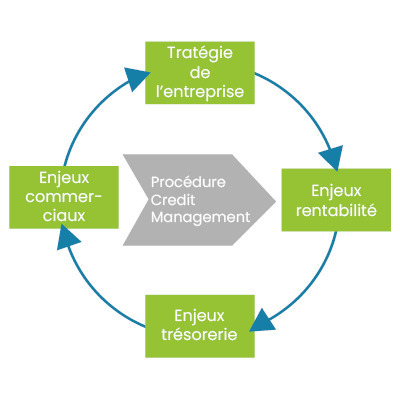

Ces règles ont pour objectif de "bien" vendre et de faire converger la stratégie de l'entreprise, le contexte et les enjeux commerciaux (solvabilité de l'acheteur ?) et les enjeux financiers (trésorerie, rentabilité, amélioration du BFR).

Pourquoi une procédure de credit management ?

La mise en place d’une procédure de credit management est nécessaire et déterminante dans les entreprises dès lors que le nombre d’employés dépasse la dizaine et que les règles orales ne sont plus adaptées.Elle permet de définir les règles de fonctionnement à chacune des étapes du processus de vente et clarifie les responsabilités en cohérence avec la stratégie de l’entreprise.

Ainsi, elle limite les éventuels conflits internes qui ne manqueraient d’apparaître lorsque les intérêts personnels des personnes impliquées divergent.

Par exemple, il est classique que le commercial, focalisé par la vente, se soucie peu de la solvabilité de son acheteur potentiel alors que le responsable comptable ou financier se préoccupe d’avantage de la situation de la trésorerie et des risques d’une vente à crédit vers un client insolvable.

Facteur clé de réussite, elle doit être partagée entre les vendeurs, la direction commerciale et le département financier. Il s’agit d’un document de référence qui précise des modes de fonctionnement « standard » pour l’ensemble des acteurs tout en prévoyant des exceptions.

En effet, le principe même du commerce est d’être spécifique d’une relation commerciale à une autre, d’un contexte économique à un autre. Chaque entreprise doit être capable de s’adapter et pour cela de parfois déroger aux règles de fonctionnement qu’elle s’est elle-même fixée.

La répartition des tâches entre les employés peut générer des intérêts particuliers antagonistes, comme cela peut être le cas entre la finance et le commerce. Mais l’intérêt suprême de l’entreprise doit prédominer.

C’est cela que fait la procédure de credit management. Elle concilie les intérêts particuliers en fixant des limites à chacun d’eux et en prévoyant un arbitrage pour les cas spécifiques.

Les règles de fonctionnement fixées par la procédure peuvent dans certains cas être dérogées mais dans un cadre défini à l’avance. Ainsi, elle comprend une matrice d’approbation qui détermine pour chaque décision engageant un risque supplémentaire pour l’entreprise le pouvoir de validation de chaque acteur.

Par exemple, l’envoi d’une nouvelle commande pour un client qui est en retard de paiement depuis plus de 30 jours peut être obligatoirement soumis à la validation du directeur financier.

Il favorise la communication et la compréhension réciproque des différents intervenants. On évite dès lors les effets « silos » générés par le repli sur soi de chaque service qui ne comprend pas l’attitude des autres services.

Bien évidemment une entreprise doit vendre et développer son chiffre d’affaires, bien évidemment elle doit assurer sa pérennité en évitant les impayés et les retards de paiement. Ces enjeux ne sont pas inconciliables, bien au contraire. C’est ce à quoi contribue la mise en place d’une procédure de credit management.

Quelles règles pour quels processus ?

L’objet de la procédure de credit management et de définir des règles sur l’ensemble des étapes qui sont susceptibles de générer du risque pour l’entreprise en engageant des ressources financières. Ceci est fait dans le but de maîtriser ce risque et de le réduire au maximum.Bien géré, un risque peut devenir une opportunité. Par exemple, un client insolvable à qui on propose un paiement à la commande contre un escompte intéressant contribue à améliorer la trésorerie de son entreprise.

-

My DSO Manager, le logiciel de recouvrement en ligne

My DSO Manager est un logiciel en ligne innovant de gestion du credit management et du recouvrement de créances pour les entreprises.

Les modules d'import de données Smart Upload, FTP sécurisé, connecteurs permettent d'utiliser le logiciel très rapidement.

Les fonctionnalités innovantes, intuitives et efficaces permettent de mettre en oeuvre sa stratégie en credit management. En voir plus avec la démo en ligne.

Principales étapes du processus de vente

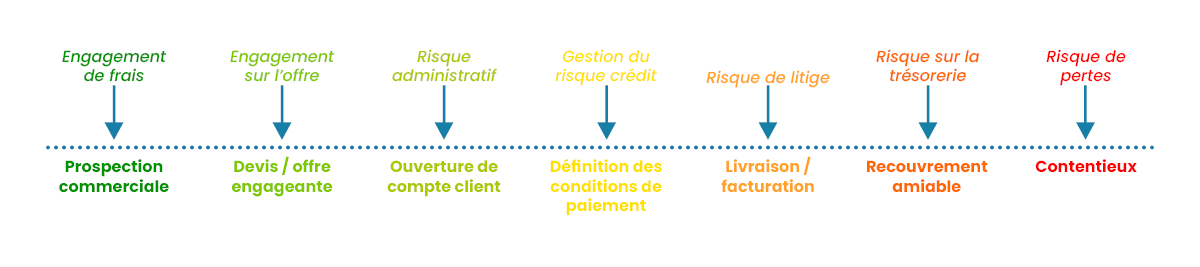

Schéma temporel du processus de vente :

1) Prospection commerciale

La prospection commerciale engage des frais et elle doit être bien orientée pour être efficace. Il est par exemple contre-productif de dépenser du temps et de l’argent pour démarcher un client potentiel insolvable :- La situation financière de cet acheteur le destine davantage à la régression ou la disparition via une liquidation judiciaire qu’à devenir un acteur clé du marché,

- Gagner une affaire avec cette entreprise risque fort d’aboutir à des retards de paiement voire même des impayés,

2) Réalisation d’un devis ou d’une offre engageante

Ces offres pouvant être engageante pour le vendeur, il est nécessaire d’inclure des conditions commerciales (conditions et mode de paiement, garanties assorties…etc.) cohérentes par rapport au contexte et à la solvabilité de l’acheteur. Le risque crédit nait à ce stade. Il faut donc définir comment il est évalué (analyse financière, notation crédit…etc.) et comment il est géré.3) Ouverture de compte client

L’ouverture de compte client doit suivre certaines règles essentielles afin d’obtenir les informations nécessaires pour que les flux administratifs soient fluides et ne perturbent pas la relation commerciale. Les règles définies précisent quels sont les documents / informations à obtenir préalablement à l’ouverture de compte et qui doit les obtenir.4) Définition des conditions de paiement et de la limite de crédit

Cette étape intervient lors de la négociation commerciale qui peut selon les cas se faire avant ou après l’ouverture de compte client. C’est ici que sont entérinées les conditions de paiement (acomptes, délai de paiement, moyen de paiement, échéancier de facturation…etc.), et les garanties éventuelles (garanties bancaires, garantie maison mère, délégation de paiement, crédit documentaire…etc.).C’est le cœur de la prévention du risque d’impayé. Ces conditions doivent faire partie intégrante de la négociation commerciale et découler de l’analyse de risque qui a été faite préalablement. La procédure credit management définit les conditions standard, les vérifications à faire pour les accorder au client et la gestion des déviations éventuelles à ses règles.

5) Livraison et facturation

Cette étape ne doit pas être négligée car elle est souvent source de litiges qui génèrent des retards de paiement et avoir des impacts négatifs sur la relation commerciale. La procédure credit management précise les prérequis pour facturer en temps et en heure ainsi que les points clés à vérifier pour bien facturer et ne pas faire d’erreurs (erreurs de prix, de date de facturation, de libellé…etc.).

6) Recouvrement amiable

Phase essentielle pour ne pas subir de retards de paiement, le recouvrement amiable doit être structuré et professionnalisé pour être efficace. Bien fait, le recouvrement amiable crédibilise le vendeur, améliore significativement la trésorerie et contribue positivement à construire une relation commerciale de confiance.

Le processus de recouvrement doit être défini en une suite d’actions de recouvrement (appels téléphoniques, email, courrier avec accusé réception, intervention du vendeur…etc.) combinées et concertées entre le service recouvrement ou comptable et les vendeurs.

Il précise également comment sont utilisées les pénalités de retard pour amener les clients à payer en temps et en heure.

7) Recouvrement contentieux

En cas d’insuccès du recouvrement amiable qui s’est terminé avec l’envoi d’une lettre de mise en demeure de paiement, l’action de recouvrement continue mais avec d’autres moyens. Ceux-ci sont multiples et dépendent de l’organisation de chaque entreprise et de son type clientèle :

- Actions en justice gérées par le vendeur avec la contribution d’un avocat (référé provision, injonction de payer ou assignation en paiement),

- Sociétés de recouvrement,

- Huissiers,

- Assureurs crédit.

Conclusion

La procédure de credit management comprend l’ensemble des étapes ci-dessus, décrit comment elles sont exécutées et par qui. Elle doit être opérationnelle et concrète et donc être adaptée pour chaque entreprise. Il ne devrait pas exister deux procédures identiques car chaque entreprise est unique et a sa propre stratégie.

Elle représente l’application dans les faits d’une stratégie commerciale et de gestion du crédit client définie par la direction de l’entreprise. Elle permet de structurer l’entreprise, d’améliorer ses performance et les relations entre les différents services qui la composent.

Dans un contexte économique complexe et sous tension, la mise en place de ce type de règles donne une direction à l’entreprise et à ses collaborateurs et permet de prémunir autant que faire se peut sa société des impayés et des retards de paiement clients, responsables d’une défaillance d’entreprise sur 4 et de bien de rêves d’entrepreneurs brisés.

Bien établie et appliquée, elle contribuera à améliorer la trésorerie et le besoin en fonds de roulement de sa société, permettant ainsi de préserver son avenir et de favoriser son développement.

C'est un travail d’excellente qualité et une aide précieuse pour la rédaction d'une bonne procédure. Merci