Des outils téléchargeables sont disponibles en bas de page

Comprendre la balance âgée : visualiser vos encours clients et anticiper les risques de trésorerie

La balance âgée est un document comptable très utilisée par les credit managers et les chargés de recouvrement. Elle récapitule l’ensemble des créances clients qui ne sont pas soldés en les déclinant par tranches d’âge par rapport aux dates d'échéances des pièces (factures, avoirs, opérations diverses, règlements non affectés, etc.).En effet, le poste client fait partie de l’actif circulant au bilan et à ce titre n’est qu’un poste transitoire. Une pièce (une facture ou un avoir) apparaissant dans un compte client n’est pas supposée rester non soldée plus que le laps de temps correspondant au délai de paiement accordé au client.

La balance âgée permet donc une analyse par client du montant des créances non soldées et de son impact sur la trésorerie et le besoin en fonds de roulement.

Elle s’articule par tranches autour de la date d’échéance des factures, ce qui permet d’avoir une vue non seulement quantitative (en montant d’encours) mais également qualitative du poste client.

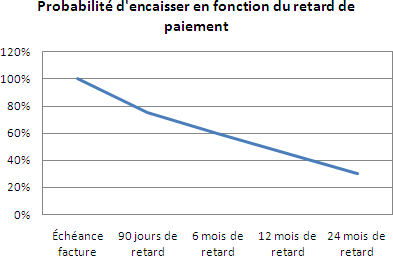

En effet, les créances non soldées impactent la trésorerie mais peuvent également générer des pertes à cause de leur ancienneté, inversement proportionnelle avec la probabilité de recouvrement.

Un des grands intérêts de la balance âgée est donc de fournir une vision des créances par client et par tranches de retard de paiement s’exprimant en nombre de jours de retard.

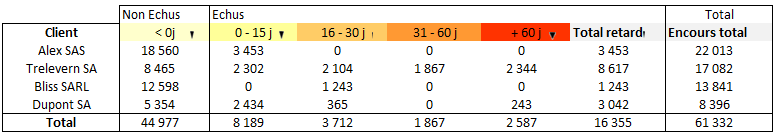

L’encours de créances est réparti dans plusieurs colonnes définies pour éclaircir l’utilisateur sur la criticité de la situation. Il est habituel de mettre en place cinq à huit colonnes qui peuvent éventuellement correspondre aux principales étapes du processus de recouvrement amiable puis contentieux :

- une première colonne pour les créances non échues : nous sommes au stade de la relance préventive.

- une seconde pour les retards courts de moins de 15 jours : relance amiable de niveaux 1 et 2.

- une troisième pour les retards compris entre 16 et 30 jours. Nous sommes aux alentours de 30 jours à la fin du processus de recouvrement amiable.

- une quatrième pour les retards compris entre 31 et 60 jours, ce qui correspond au début du recouvrement contentieux.

- une cinquième pour les retards de plus de 60 jours qui ont pour causes un litige non résolu, des retards de paiement liés à un défaut du client ou une insolvabilité (procédure collective). Les créances concernées devront certainement être provisionnées en créances douteuses ou passées en pertes et profits, impactant négativement le résultat de l’entreprise.

- la sixième colonne représente le montant total des retards de paiement quelque soit leur ancienneté.

- la dernière colonne est l’encours total, permettant de visualiser les clients avec lesquels l’encours total de créances est le plus important.

-

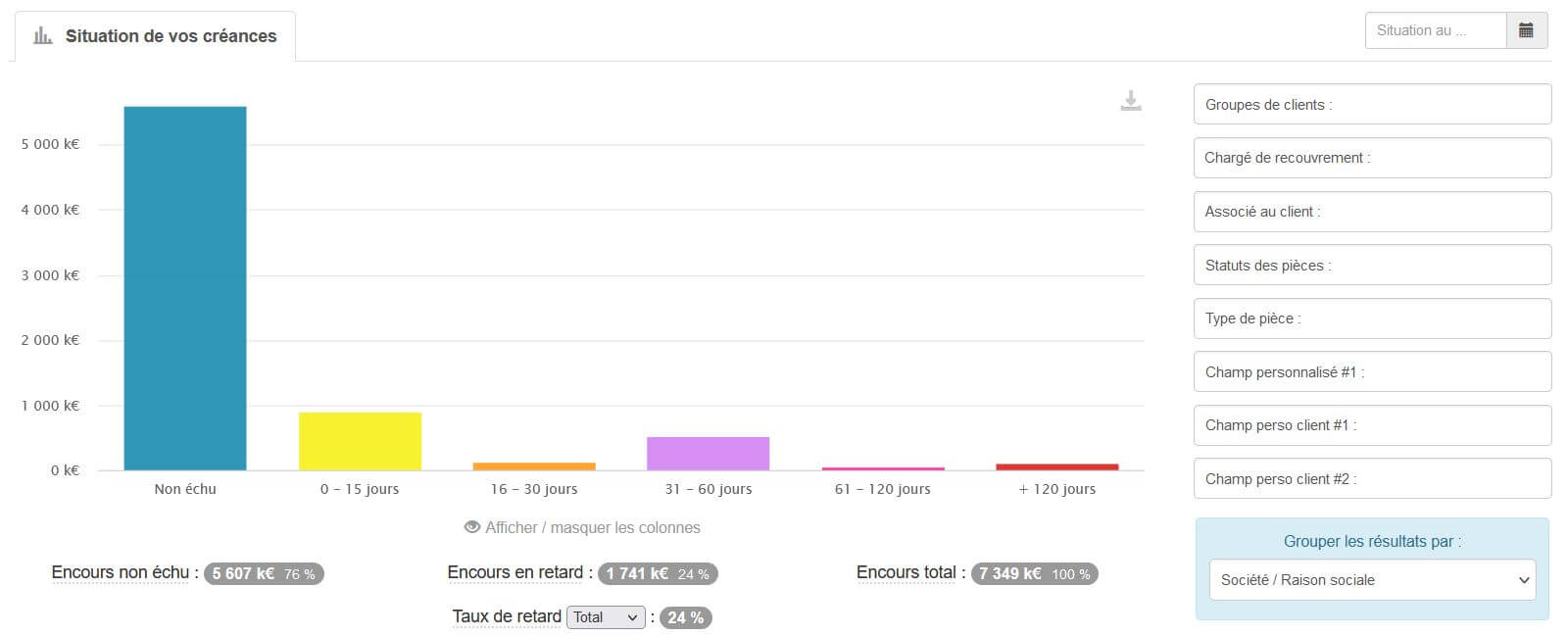

La balance âgée dans My DSO Manager

La balance âgée est un rapport central dans My DSO Manager, pour organiser son recouvrement de créances et évaluer sa performance.

Affichée en temps réel, elle permet d'identifier en quelques clics les clients sur lesquels agir en priorité. Elle complète l'agenda de relance et l'ensemble des autres rapports et indicateurs du logiciel.

Elle porte sur l'ensemble des créances ou est déclinée par champs analytiques personnalisables (groupes de clients, segmentations clients ou pièces) et par client. En voir plus dans la démo en ligne.

Comment piloter son recouvrement avec la balance âgée ?

L’avantage de cet outil est qu’il permet de cibler les montants les plus importants ainsi que les montants qui sont échus depuis le plus longtemps.L’approche standard consiste à prioriser ses actions de relance sur 3 axes :

- Le premier se base sur les montants non échus décroissant afin d'effectuer une relance préventive au moins sur les gros montants avec pour objectif d'obtenir une promesse de règlement pour la date d'échéance.

- Le second se base sur le montant total des retards. Un tri décroissant est effectué sur cette colonne pour mettre en évidence les plus gros retards clients. Le gestionnaire relance le plus gros retard puis le suivant…etc.

- Le troisième se focalise sur les retards anciens (par exemple à plus de 60 jours) du fait de leur criticité. Plus le temps passe, moins les chances d’être payé sont élevées. Un tri décroissant est réalisé sur cette colonne et le gestionnaire s’attaque aux plus gros retards supérieurs à 60 jours puis descend la balance âgée.

Evaluer sa performance avec la balance âgée

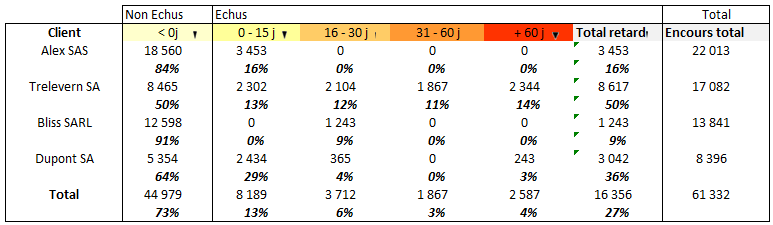

Outil de gestion, la balance âgée est également un outil d’évaluation de la performance en recouvrement de créances. En effet, elle permet de mettre en évidence le taux de retard de paiement et de le décliner par tranche de retard, ce qui procure une analyse beaucoup plus fine.En effet, un taux de retard élevé est un moindre mal si les créances sont échues depuis peu. Par contre, si le taux est correct mais correspond à des créances anciennes la situation est beaucoup plus sérieuse.

Le taux de retard est donc appliqué à chacune des tranches de la balance âgée comme suit :

Le taux doit être de plus en plus faible au fur et à mesure que la colonne correspond à des créances plus anciennes.

Dans l'exemple ci-dessus, le taux global de retard est de 27%, ce qui est élevé.

Nous pouvons également constater un problème significatif avec le client Trelevern SA qui a beaucoup de factures en retard (50% pour 8 617 euros) et notamment des créances anciennes (14% à plus de 60 jours de retard). Il s'agit d'un client qui ne paie plus ou très peu depuis plusieurs mois. Action urgente nécessaire !

- Une explication : pourquoi cette facture n’est-elle pas payée ?

- Une action en cours ou à venir : que fais-je pour régler le problème et amener le client à payer ?

Conclusion

La balance âgée reste un outil central pour la ou les personnes qui s’occupent de la gestion du poste client et du recouvrement de créances. Elle permet à la fois d’organiser et de prioriser les actions de relance et de contrôler la performance.Elle est utile également pour déterminer le montant de provisions pour créances douteuses qui sont pour une partie fonction de l’ancienneté des créances.

Intégrée dans un logiciel moderne de credit management et de recouvrement de créances, elle est filtrable, triable en temps réel sur de nombreux critères (segmentations clients ou factures, protefeuilles de gestionnaires, commerciaux, etc.) pour démultiplier sa puissance et la visibilité qu'elle procure.

Lire également notre article Comment rajeunir sa balance âgée ?